FAUT-IL CROIRE QUE LA FIN DES COMBUSTIBLES FOSSILES VA SURVENIR

PAR CELLE DES RESERVES OU DE LA DEMANDE / CONSOMMATION ?

Avant toute chose il faut faire la différence entre :

- Le « PIC PETROLIER » qui signifie le moment à partir duquel où la production pétrolière mondiale va décliner pour l’une ou les deux raisons suivantes : baisse des réserves prouvées exploitables, et/ou baisse de la production du fait de l’incapacité des techniques d’exploitation des réserves meme si elles sont en augmentation, mais sont complexes ou non rentables à produire.

- Le « PIC DE LA DEMANDE » lui est lié à la baisse de la part des ressources énergétiques fossiles (surtout les hydrocarbures dans le cas objet de notre analyse) dans la consommation énergétique totale (y compris l’énergie, la mobilité, et l’industrie). Elle survient au fur et à mesure pour plusieurs raisons séparément ou cumulatives comme le recours de plus en plus important à de nouvelles sources d’énergies (ENR, Nucléaire, Hydrogène, etc…) dites propres pour certaines et surtout renouvelables, ou encore un prix à la consommation insupportable.

LES RESERVES MONDIALES EN HYDROCARBURES

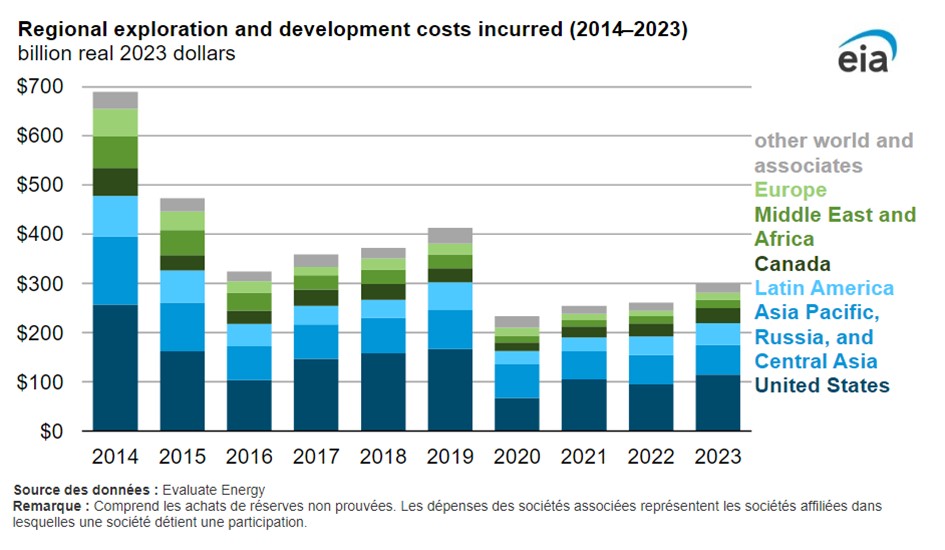

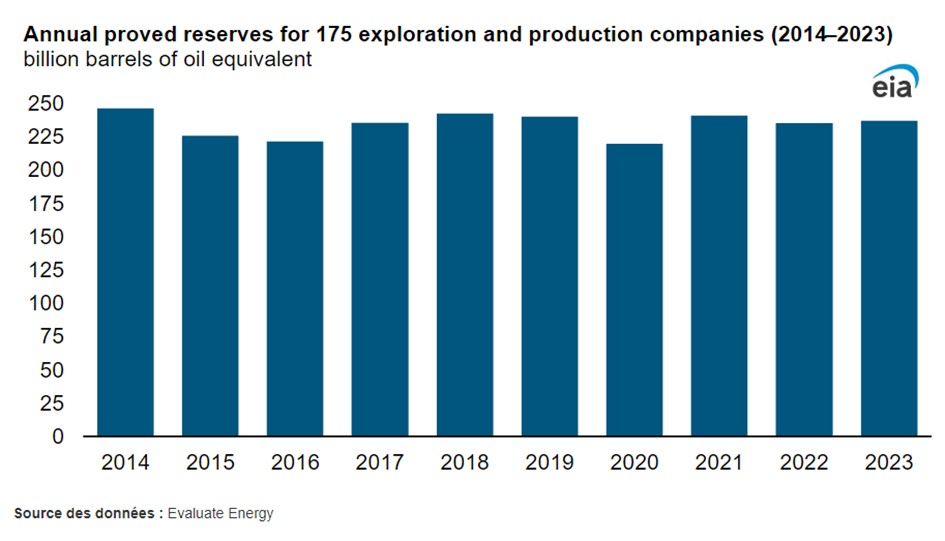

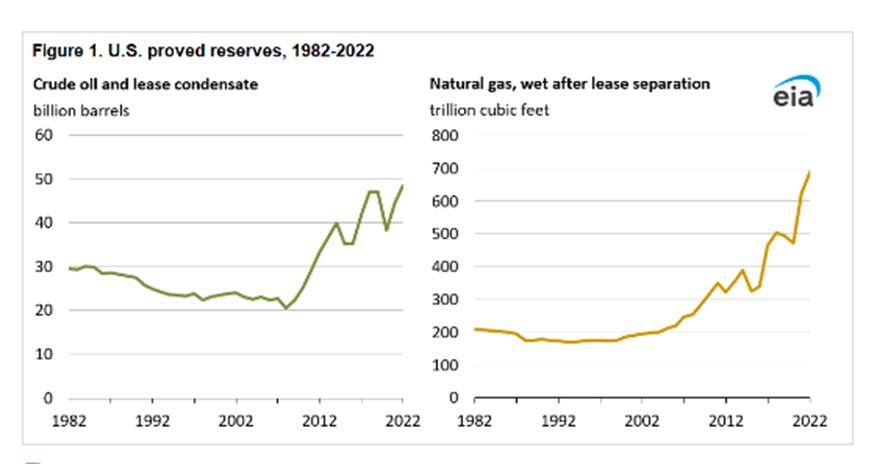

Un simple regard sur la dernière décennie montre que malgré la chute des investissements en exploration depuis 2014, le niveau des réserves et des productions mondiales en pétrole et gaz est demeuré stable, ou a augmenté au niveau des plus grands producteurs comme les USA, grâce aux hydrocarbures non conventionnels, ou grâce à de nouvelles découvertes surtout dans les bassins offshores peu explorés à ce jour et grâce aux progrès technologiques dans le domaine de l’exploration.

On peut donc au moins conclure que le renouvellement des réserves correspondant au moins à celui du soutirage a eu lieu au cours des deux dernières décennies. Reste à savoir s’il s’est fait réellement avec de « nouvelles réserves inconnues auparavant » ou grâce à des progrès technologiques en matière de récupération des réserves déjà connues (y compris les hydrocarbures non conventionnels ?

| LA METAPHORE DE LA FORET

Il y a quelques années à travers les échanges avec un collègue explorateur sur la possibilité de découvrir encore des hydrocarbures dans les bassins algériens, j’ai répondu ceci (avec de petites mises à jour) : Il n’y a pas un seul pays au monde où on ne cherche pas à en découvrir en onshore ou en offshore. Un beau jour on en cherchera peut etre au niveau de la Mitidja (à condition bien sûr qu’ils soient nécessaires et que cela rapporte plus que les vergers de la Mitidja d’ici là). Si on utilise de plus en plus de technologies, de connaissances, et d’investissements, c’est parceque les découvertes qui restent sont de plus en plus difficiles à faire ! On entend souvent dire que l’exploration est comme la chasse : le plus gros gibier est en bordure de la foret, vous tirez à vue et vous l’abattez. Il s’agit « d’éléphants », de buffles, ou de bisons, qui ne vivent pas au cœur des forets. Et puis un beau jour il n’y en a plus. Vous êtes obligés de rentrer dans la foret, et là le gibier peut etre de la meme taille mais plus malin, plus rapide, plus dangereux, donc plus difficile à attraper. Et ainsi de suite car plus vous pénétrerez dans la foret, plus le gibier sera petit et parfois non comestible ! Meme s’il y en aura toujours ! (hydrocarbures non conventionnels par exemple). Et à ce moment-là : si vous en avez absolument besoin vous le mangerez meme si c’est « h’ram » (interdit par la religion), à moins de manger autre chose ! (Energies nouvelles et renouvelables à développer). Cela dit, je pense aussi que la « foret (domaine) minière » (de l’Algérie ou d’ailleurs) contient encore du gibier comestible mais pas autant que le croient certains au point de vue taille, volume et cout ! (y compris les shales et les tight qui correspondent aux poissons dans les lacs à l’intérieur de la foret, d’où la nécessité de « savoir nager » ou de disposer des « appâts adéquats », ce qui n’est pas à la portée de n’importe quel chasseur !). CONCLUSION : LES EXPLORATEURS (CHASSEURS) ONT ENCORE PAS MAL DE DEFIS A RELEVER, MAIS JUSQU’A QUAND ? |

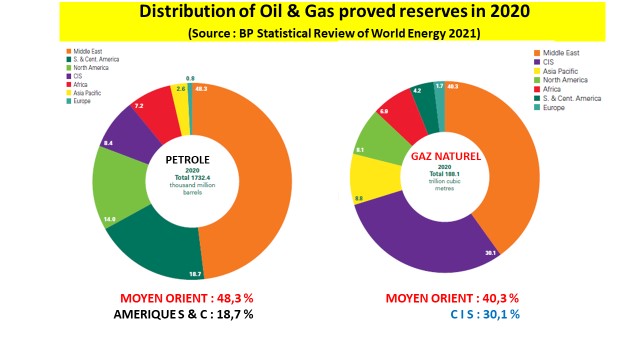

Les réserves mondiales prouvées en hydrocarbures selon la compagnie britannique BP (Statistical Review of World Energy 2021) étaient évaluées en 2020 à environ 1.732 Mds barils de barils de pétrole, et 188.000 Mds M3 de gaz naturel. Ces chiffres ne tiennent pas compte des réserves en hydrocarbures non conventionnels déjà développés aux USA et en cours de production, ou encore ceux non ou peu développés mais techniquement récupérables dans d’autres pays comme la Chine, l’Algérie, l’Argentine, l’Arabie Saoudite, et la Libye. Il s’agit essentiellement de gaz naturel dit « de schiste », dont les volumes dépassent les 50.000 Mds M3.

La majeure partie des réserves prouvées est située au Moyen orient à raison de 48% pour le pétrole et 40% pour le gaz naturel.

Les réserves prouvées en gaz en Afrique sont estimées à environ 23.000 Mds M3, mais ne comprennent pas celles en gaz de schiste qui pourraient plus que doubler ce volume (techniquement récupérables), puisque l’Algérie à elle seule renfermerait environ 24.000 Mds M3 de gaz de schiste (Réf : Alnaft).

Dans un récent rapport d’évaluation de l’EIA (Energy Information of America 12 Aout 2024), sur les réserves en pétrole et gaz naturel de 175 grandes compagnies cotées en bourse, on constate effectivement que malgré la chute des investissements en Exploration, le niveau de leurs réserves prouvées est pratiquement demeuré stable depuis 2014.

Le rapport de l’EIA ne précise pas si les hydrocarbures non conventionnels sont inclus dans l’analyse, mais cela est très probable pour les USA dont l’essentiel de sa production en provient. Mais comme celles existantes dans d’autres régions du monde ne participent pas encore de beaucoup à la production mondiale en ce moment, et tenant compte des nouvelles découvertes et autres potentiels en cours de développement (Afrique, Amérique du Sud, et autres zones offshore surtout), on peut prévoir que toutes ces réserves sont en mesure de subvenir en théorie à plusieurs décennies de consommation mondiale bien au-delà de 2050, surtout en ce qui concerne le gaz naturel.

UN PIC DE LA DEMANDE PETROLIERE ENTRE 2030 ET 2040 ?

Historiquement et durant les deux dernières décennies (2000-2022), la croissance de la demande énergétique a connu un ralentissement de 1,5% en moyenne annuelle. Mais il semble que malgré la poursuite de la croissance de la demande énergétique au cours des prochaines décennies, son ralentissement atteindra 2,5% sur la période 2022-2050, lié à l’amélioration de l’intensité énergétique primaire par rapport au PIB, grâce aux politiques d’efficacité énergétique, de transition vers des économies à faibles émission de GES, et aux progrès technologiques.

L’électrification des usages de l’énergie en sera certes le moteur essentiel, mais à partir de quelles sources d’énergie pour aboutir à une nouvelle ère énergétique ? Telle est la grande incertitude sur laquelle travaillent tous les analystes des acteurs énergétiques à travers le monde.

Pour le moment il semble que la consommation énergétique mondiale est largement soutenue par celle des hydrocarbures et du charbon, d’après l’analyse du rapport de « Statistical Review of World Energy » (version 2024) récemment publiée sur le site « Transition Energies » : (https://www.transitionsenergies.com/domination-energies-fossiles-reste-ecrasante/ ) dont nous reprenons ci-dessous le contenu, suivi des positions de l’AIE, de l’OPEP, des grandes compagnies pétrolières, et certains cabinets qui suivent de près le secteur énergétique mondial :

« La consommation mondiale d’énergie primaire s’est élevée à 619,6 exajoules en 2023, soit près de 2% de plus qu’en 2022, déjà une année record et plus de 5% de plus qu’en 2019, dernière année avant la pandémie de Covid. La part des énergies renouvelables dans le mix énergétique mondial a progressé à 14,6% en 2023 contre 14,2% en 2022. Avec le nucléaire, cela représente 18% du total de l’énergie primaire consommée qui est bas carbone. Pour autant, les énergies fossiles représentaient 81,5% du mix énergétique mondial en 2023 en retrait de 0,4% par rapport à 2022. Les fossiles ont vu des records mondiaux de production et de demande de charbon (+1,6%) et de pétrole (+2%) dont la consommation a dépassé 100 millions de barils par jour pour la première fois tandis que la demande de gaz naturel est restée stable. En conséquence, les émissions de gaz à effet de serre provenant de l’énergie ont progressé de 2,1% par rapport à 2022 et dépassé 40 gigatonnes pour la première fois. Pour donner une idée de la progression des fossiles, en 2023 le total des échanges internationaux de pétrole, de gaz et de charbon était supérieur de 53% à ce qu’il était en 2000 ».

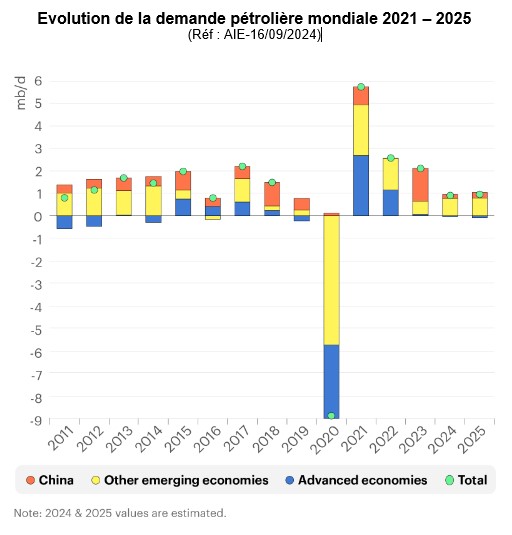

Pour l’AIE, la reprise de la demande pétrolière post Covid en 2021 est largement dépassée, avec une chute progressive de ses augmentations annuelles qui seront dès 2024 inférieures à celles enregistrées en 2011. L’analyse du graphe ci-dessous montre que l’accroissement de la demande pétrolière a déjà pris fin en 2017 avec une nette tendance au recul, perturbée par la pandémie Covid en 2020 et une forte reprise en 2021, mais de nouveau en recul, vers un pic qui devrait survenir dès 2028, au plus tard en 2029. La demande mondiale n’est plus tirée que par l’économie chinoise et partiellement les économies des pays émergents.

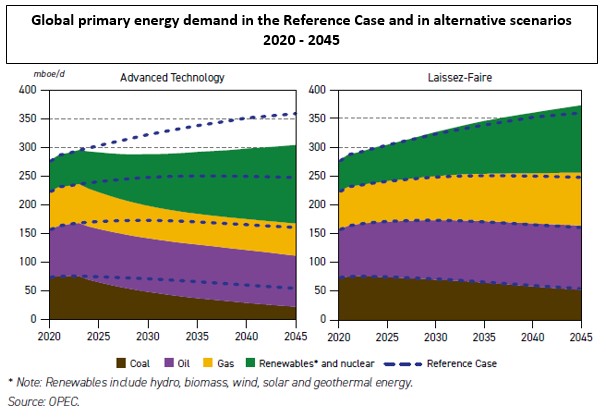

L’OPEP estime de son côté, que la demande mondiale d’énergie primaire devrait augmenter de 23% à l’horizon 2045, en passant de 291 Millions Bpe (Baril-Pétrole-Equivalent) en 2022, à 359 Millions Bpe en 2045. Elle sera surtout tirée par les pays non-OCDE, dont pas moins de 28% au niveau de la Chine et de l’Inde. Celle des pays OCDE commencera à chuter à compter de 2035. Celle du pétrole pourrait passer à 116 millions de barils par jour en 2045, avec les mêmes tendances non-OCDE et OCDE, tout en admettant la baisse de sa part dans le mix énergétique mondial de 31% à 29% à cet horizon. Ainsi selon l’OPEP, et face à la supposée menace de l’électrification du transport surtout, principal consommateur de pétrole, « il continuera d’être un élément essentiel des futures filières énergétiques, comme le montre le fait que les produits pétroliers sont essentiels au fonctionnement d’autres secteurs, comme celui de l’électricité ». Mais force est de constater que globalement les ajustements des productions de l’OPEP+ depuis 2021 pour défendre le prix du baril, ont été compensés en général par d’autres producteurs en fonction d’une demande qui, en dehors de l’impact COVID en 2020, est certes en hausse depuis 2021, mais lente par rapport aux décennies passées. (Réf : OPEP WOO 2023).

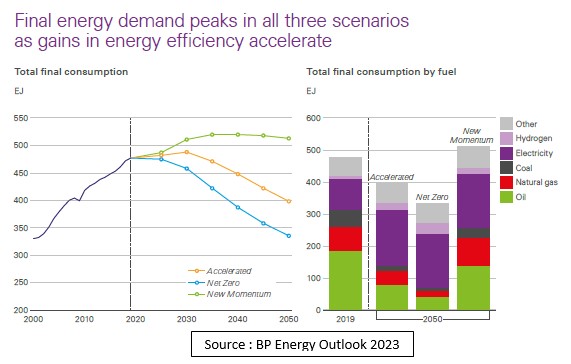

La compagnie britannique BP quant à elle, nous propose trois scénario proches de ceux de l’AIE, avec un pic de la demande énergétique finale entre 2025 et au plus tard 2035. Dans les trois scénarios, la part des sources d’énergies fossiles (hydrocarbures et charbon) est appelée à chuter de 80% en 2019 à entre 20 et 50% à l’horizon 2050. Cela correspond à un modèle de consommation énergétique qui sera dominé par l’électricité, dont la part est appelée à atteindre entre 33 et 52% à l’horizon 2050, soit une croissance de 75% à l’horizon 2050, et une expansion très rapide des ENR, dont les capacités installées en solaire et éolien atteindront entre 12.000 et 20.000 GW à l’horizon 2050, selon les scénarios envisagés.

Enfin il faut surtout retenir que la part du pétrole et du gaz dans la demande selon BP à compter de 2024 vont atteindre :

- « New Momentum » : 73 millions de barils par jour pour le pétrole, et 4.700 Mds M3 pour le gaz avec un plateau à compter de 2045.

- « Accelerated » : 42 millions de barils par jour pour le pétrole, et 2.500 Mds M3 pour le gaz avec une chute à compter de 2030.

- « Net Zero » : 20 millions de barils par jour pour le pétrole, et 1.700 Mds M3 pour le gaz, avec une chute à compter de 2025.

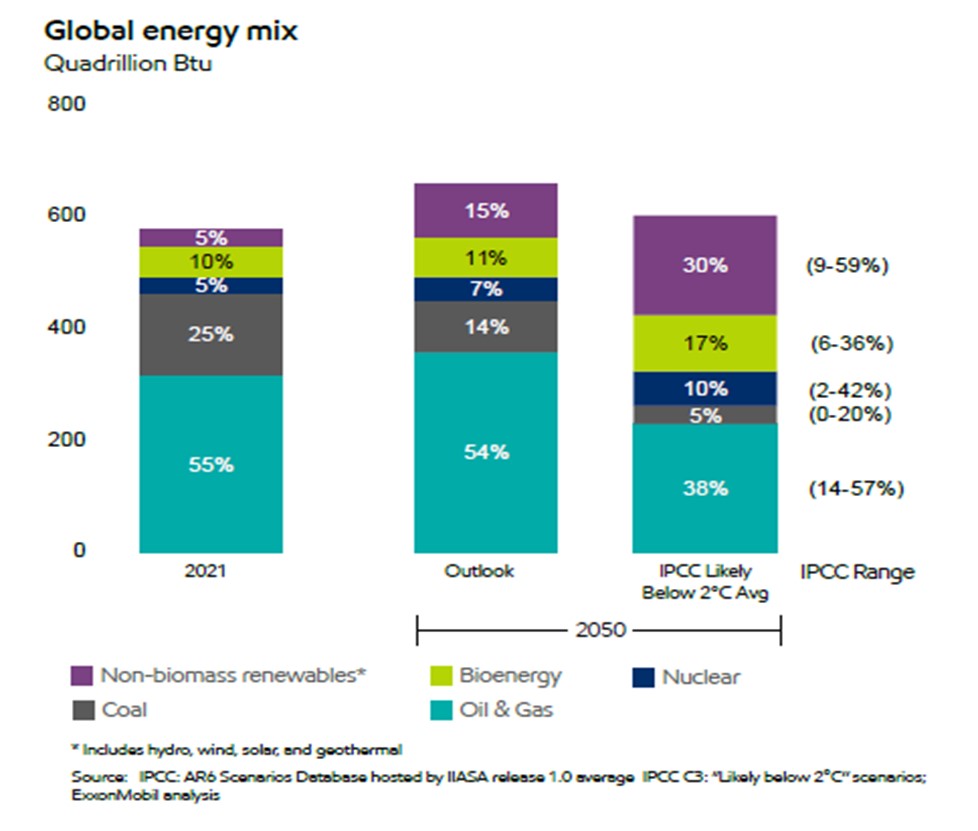

A l’inverse de BP, Exxon Mobil vient pratiquement de rejoindre la position de l’OPEP en déclarant (Réf : Global Outlook – our View to 2050) que « le monde devra produire 15% d’énergie de plus qu’aujourd’hui en 2050 » pour satisfaire la demande mondiale qui sera tirée à raison de 25% par les pays en développement, alors que celle des pays développés va reculer de -10% à cet horizon. Ce qui signifie que la consommation énergétique mondiale sera toujours constituée par les hydrocarbures (pétrole et gaz) à raison de 54% en 2050, soit à peine 2% en moins des 56% de 2023. Par contre, et surtout à cause du charbon dont la part passera de 25% à 14% entre 2023 et 2050, la part des énergies fossiles va passer de 81% à 67% sur la meme période. La demande pétrolière quant à elle, devrait atteindre son pic vers 2030, mais va demeurer stable avec 100 millions de barils par jour jusqu’en 2050. Exxon Mobil prévoit par ailleurs que sa production atteindra 5 millions de barils par jour en 2027, un niveau jamais égalé grâce aux nouvelles découvertes faites en Guyane, ainsi que sa production à partir du bassin Permien (USA). Elle comprendra un million, puis deux millions de barils par jour à partir de ses découvertes en Guyane, et deux autres millions de barils par jour à partir du bassin permien !

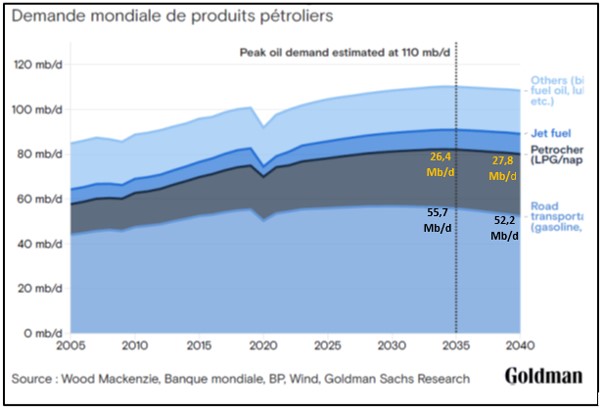

De son coté, « Goldman Sachs Research », s’attend à ce que la demande en pétrole augmente au cours de la prochaine décennie jusqu’en 2034, du fait de la faiblesse des ventes de véhicules électriques, des autres consommations dans le secteur de la pétrochimie entre autres, et d’une demande croissante de la Chine. Le secteur du transport routier va demeurer pour longtemps le principal consommateur, mais la part des essences pourrait atteindre un pic vers 2028 étant celle qui sera de plus en plus remplacée à partir de cet horizon par la mobilité électrique, tandis que la part du diesel poursuivra sa croissance jusqu’en 2034, et celle du kérosène jusqu’en 2040.

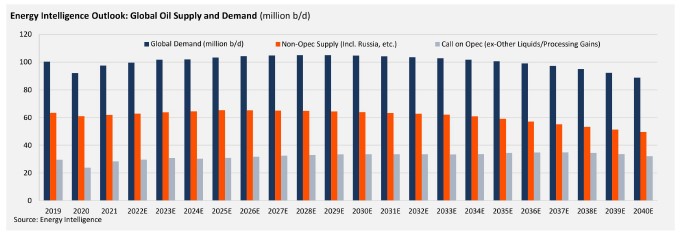

Dans son dernier rapport intitulé « Energy Intelligence 2023 Outlook », « EI » prévoit aussi une légère augmentation de la demande pétrolière vers 2028 jusqu’à 106 millions de barils par jour, suivie d’une stabilisation à ce niveau jusqu’en 2030, puis un recul continue sur les décennies suivantes. Par contre la demande gazière poursuivra sa croissance, surtout en matière de GNL, tirée surtout pars les pays asiatiques.

LA PART DES ENR DANS LES USAGES DE L’ENERGIE

Il faut cependant tenir compte d’un accroissement gigantesque des investissements dans le secteur des ENR avec actuellement 1 milliard de dollars par jour pour le déploiement du solaire ! Plus de 350 GW de capacité de production d’énergie renouvelable ont été ajoutés rien qu’en 2023 ! (Source : AIE-WEO 2023). Ce qui fait que l’AIE prévoit une chute de la demande mondiale en pétrole dès 2024 et un pic de plus en plus probable avant 2030.

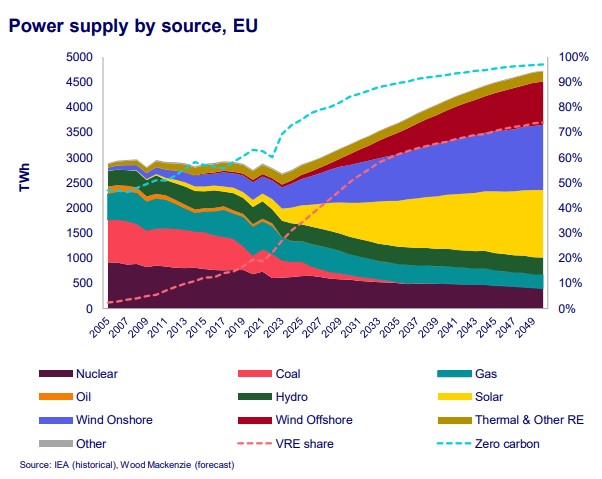

C’est ce qu’on constate particulièrement en Europe où le plan REPowerEU devrait faire passer la part des ENR à 67% en 2030, puis 88% en 2050, dans sa consommation d’électricité, alors que l’hydrogène devrait aussi de son côté etre de plus en plus introduit dans l’industrie et la mobilité au-delà de 2030.

Tenant compte du processus de transition énergétique à l’échelle mondiale, et des projections ou objectifs cités ci-dessus, qu’ils soient ou non partagés par tous les analystes, cela peut signifier ainsi (en théorie) qu’une partie des réserves fossiles, risque de demeurer dans le sous-sol, faute de demande et probablement aussi faute de rentabilité à un moment ou à un autre. C’est en particulier le cas pour le pétrole, le gaz étant dorénavant considéré comme le principal « allié » des ENR pour la transition énergétique. C’est dans cette atmosphère que la dernière COP 28 a été la scène d’un débat très intense entre deux visions :

- Une sortie pure et simple des énergies fossiles par la réduction de la production.

- Ou une sortie graduelle par une transition douce à travers la réduction de la consommation et par conséquent de la demande.

On peut croire peut etre que l’objectif est le meme, mais c’est la deuxième option qui a pris le dessus, plaçant la responsabilité climatique au niveau des consommateurs et non des producteurs. Cette nuance est importante et a fini par conforter principalement les pays de l’OPEP+ qui ont produisent environ 40 millions de Bep par jour en 2023, correspondant à environ 40% de leurs recettes d’exportation et budgets, contre 62 millions de Bep par jour de la part des autres exportateurs souvent eux-mêmes aussi les plus gros consommateurs (USA).

LE CAS DES USA : PREMIERS PRODUCTEURS ET PREMIERS CONSOMMATEURS EN PETROLE ET GAZ

Il est alors intéressant d’étudier le cas des USA qui sont en principe autosuffisants étant les premiers producteurs de pétrole et de gaz dans le monde, mais aussi les premiers importateurs de pétrole avec 8,5 millions de barils par jour en 2023 !

Selon l’EIA (Energy Information of America), « les réserves prouvées de pétrole brut et de condensats de concession aux États-Unis ont augmenté de 9 %, passant de 44,4 milliards de barils à 48,3 milliards de barils à la fin de l’année 2022 ».Celles en gaz naturel« ont augmenté de 10 %, passant de 625,4 Tcf à la fin de l’année 2021 à 691,0 Tcf à la fin de l’année 2022, établissant un nouveau record pour les réserves prouvées de gaz naturel aux États-Unis pour une deuxième année consécutive ».

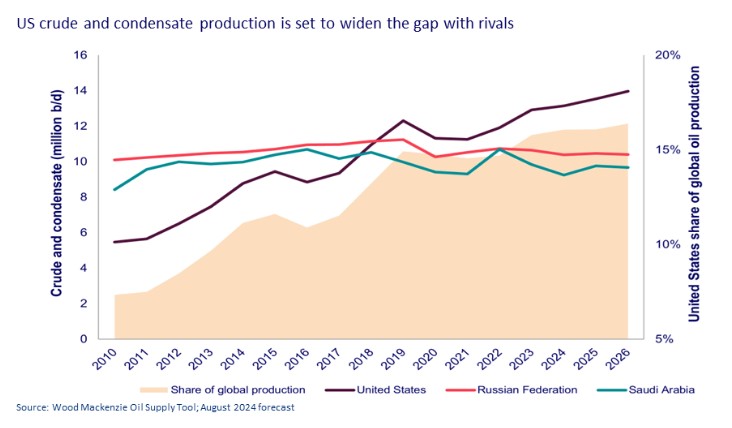

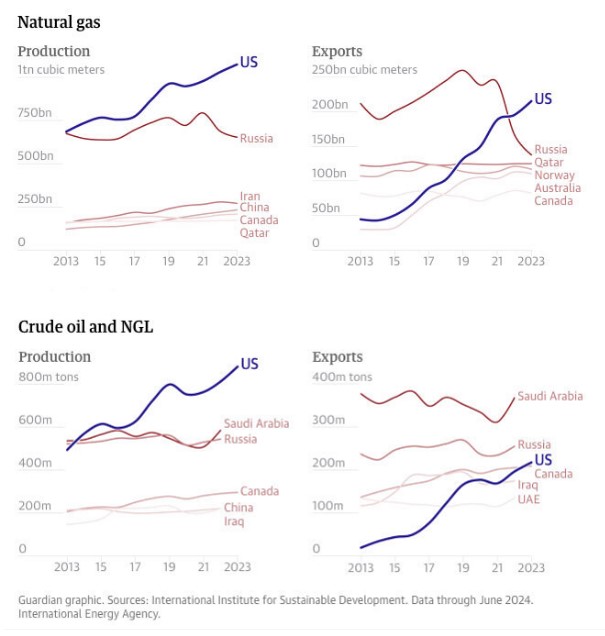

« Aucun pays dans l’histoire n’a extrait autant de pétrole que les États-Unis au cours de chacune des six dernières années », atteignant en 2023 pour la première fois depuis 60 ans, une production pétrolière moyenne de 13 millions de barils par jour. Elle devrait passer à 14 millions de barils par jour en 2026. « La production américaine de gaz est également la plus importante au monde, ayant augmenté de 50 % au cours de la dernière décennie », atteignant plus de 1000 milliards de M3 en 2023 et faisant des USA le premier exportateur de GNL dans le monde.

On peut s’étonner alors que les USA puissent dépendre encore des importations massives de pétrole en provenance d’autres régions du monde avec 8,5 millions de barils par jour en 2023, dont 20% à partir du Moyen orient et le reste du Canada et du Mexique ? Il y va effectivement de leur indépendance énergétique pour deux raisons :

- Des capacités et process de raffinage de pétrole lourd, non adaptées à la qualité du pétrole léger qu’ils produisent de plus en plus, et dont la conversion pose des problèmes techniques et financiers (rendement).

- Et le cout de transport du pétrole produit à l’intérieur d’un pays aussi vaste.

C’est cette dépendance et l’impératif d’une indépendance énergétique qui a amené la promulgation de la loi climatique de J. Biden en 2022 avec un budget colossal de 369 milliards de dollars pour les énergies renouvelables, alors que son concurrent aux élections, D. Trump défend l’inverse par l’augmentation de la production d’hydrocarbures.

Les USA demeurent les premiers producteurs de pétrole et de gaz dans le monde et rien n’indique qu’ils ne le resteront pas encore au cours de la prochaine décennie, au moins jusqu’en 2035, alors que de nouvelles découvertes importantes dans le monde mettront d’ici la leur production sur le marché pétrolier et gazier.

NOUVELLES DECOUVERTES ET FUTURES CAPACITES DE PRODUCTION

On peut citer à ce sujet l’attrait en matière d’exploration des nouveaux bassins offshore, particulièrement autour de la Guyane et en Afrique de l’Ouest, où pratiquement toutes les grandes compagnies pétrolières et gazières se bousculent pour devenir opérateurs su un ou plusieurs blocs, avec d’importants investissements et l’usage de nouvelles techniques d’exploration en offshore profond. D’importantes découvertes de pétrole et de gaz ont été faites et d’autres vont probablement suivre :

- Les découvertes réalisées par ExxonMobil au large de la Guyane renfermeraient environ 12 milliards de Bep récupérables. « La Guyane est en passe de dépasser le Venezuela avec une production qui va passer de 650.000 barils par jour à plus d’un million de barils par jour en 2027 », ce qui va propulser cette région au cinquième rang des producteurs de pétrole vers le milieu des années 30.

- Le Moyen Orient, qui renferme déjà l’essentiel des réserves mondiales en hydrocarbures avec 48% pour le pétrole et 40% pour le gaz naturel, et y contribue en production avec 31,5% en pétrole (30,3 millions de barils par jour en 2023), et 17,4% en gaz naturel (713 Mds M3 par an), n’est pas en reste, puisque le Koweit vient d’annoncer une importante découverte de 3,2 Mds de barils équivalents pétrole qu’il compte exploiter rapidement, pour compenser la baisse de sa production enregistrée depuis 2020. L’Arabie saoudite a récemment entamé le développement de son potentiel en gaz de schiste.

- « L’Afrique renferme 7,2% des réserves pétrolières dans le monde et 6,9% des réserves gazières. Sa production pétrolière a atteint environ 7,5 millions de barils par jour en 2022 et devrait décliner vers 2030 à environ 6 millions de barils. Par contre celle du gaz naturel est en progression, a atteint 275 milliards de M3 en 2022 et devrait augmenter encore à l’horizon 2030, dans la mesure où 40% des nouvelles réserves mondiales découvertes depuis 2010, l’ont été en Afrique.

L’Afrique est prévue contribuer à hauteur de 25% (750 millions de Tep) à l’augmentation de la demande d’énergie primaire mondiale à l’horizon 2050. Sa production gazière devrait atteindre 550 Mds M3 en 2050 et nécessitera alors un investissement en amont de près de 1.100 Mds de dollars ». (https://www.energymagazinedz.com/2024/03/19/appo-banque-africaine-de-lenergie-et-defis-energetiques-de-lafrique/).

Les cinq plus grands détenteurs de réserves et producteurs d’hydrocarbures sont le Nigéria, l’Algérie, la Libye, le Mozambique, et l’Egypte.

En Afrique de l’Ouest, le bassin offshore d’Orange en Namibie est en tête au point de vue attractivité et pourrait pratiquement reproduire le succès de la Guyane. Une dizaine de grandes compagnies pétrolières et gazières sont déjà présentes sur son domaine offshore, dont la portugaise Galp qui a annoncé un potentiel de 10 milliards de barils de pétrole dans sa découverte de « MOPANE ». Shell et TotalEnergies ont aussi annoncé des résultats similaires, tandis que BP, ENI, et Chevron se préparent à entamer leurs forages d’exploration.

Le Sénégal et la Mauritanie sont les deux autres pays dont le potentiel en gaz surtout, est en pleine croissance, avec le démarrage de la production de gaz vers la fin 2024 du gisement de « Grande Tortue Ahmeyin (GTA) » situé à cheval sur leur frontière commune. Ce gisement renfermerait 450 Mds M3 de gaz, dont la production sera liquéfiée sur place à raison de 2,3 millions de tonnes de GNL par an (environ 3,2 Mds M3). Au-delà du potentiel existant :

– Le Sénégal possède deux autres gisements offshores non développés à ce jour : celui de «Sangomar » opéré par Woodside (82%) en partenariat avec Petrosen (18%), renfermant des réserves estimées à environ 600 millions de barils de pétrole, avec une capacité de production de 100.000 barils par jour, ainsi que le gisement de gaz « Yakaar-Teranga » qui renfermerait environ 700 Mds M3 de gaz.

– La Mauritanie possède elle aussi deux gisements de gaz offshore : « BirAllah », découvert initialement par un premier puits « Marsouin 1 », puis confirmé par un deuxième puits «Orca 1» en 2019, au niveau du bloc C8 opéré depuis 2012 par Kosmos Energy en partenariat avec la SMH, puis rejoints par BP qui a racheté 60% des parts de Kosmos Energy. Il renfermerait des réserves estimées à 1.400 Mds M3 de gaz, c’est-à-dire deux fois plus que « GTA ». Le deuxième gisement de gaz de plus petite taille, « Bandar », situé dans la partie nord du domaine offshore mauritanien, a été découvert en 2012 par Woodside puis abandonné, ses réserves n’étant que d’environ 35 Mds M3.

Le bassin offshore au large de la Cote d’Ivoire, lui aussi est en train de connaitre un développement important des découvertes de l’ENI, dont le gisement de Baleine qui produit déjà 22.000 barils équivalent pétrole par jour, et la récente découverte de pétrole-gaz-condensat de Calao, qui renfermerait entre 1 et 1,5 milliards de barils équivalent. La compagnie ENI opère déjà 4 blocs (CI504, CI526, CI706, et CI708) où elle prévoit d’investir 80 millions de dollars sur une période d’exploration de 3 ans, qui pourrait faire tripler la production pétrolière de la Cote d’Ivoire à moyen terme.

La chute de la production pétrolière russe depuis 2022 a largement été remplacée par la croissance de celle des USA, mais pas celle de ses exportations vers l’Europe qui ont été largement compensées par les exportations vers l’Asie en pétrole, et vers l’Asie, l’Afrique et l’Amérique du Sud pour les produits pétroliers. Cette tendance a meme en quelque sorte entrainé une augmentation globale des exportations russes en pétrole et produits pétroliers.

UN PIC DE LA DEMANDE SUIVI D’UN PIC DU PRIX DU BARIL ?

Du côté de l’OPEP, sa volonté de préserver un prix et une part de marché, avec plusieurs réductions (2 MMB/J en 2022, puis de façon volontaire 1,66 et 2,2 MMB/J en 2023) a tout juste permis la stabilisation de son niveau de production, face à une production pétrolière mondiale qui augmente régulièrement, surtout à partir des nouvelles zones où d’importantes découvertes ont été faites, et une demande qui ne suit pas au meme rythme.

Du côté de l’AIE, celle-ci prévoit qu’il y aura d’ici 2030 environ 8 millions de barils de pétrole par jour en plus sur le marché, qui viendront concurrencer la production OPEP+. Face à l’incertitude de l’équilibre offre/demande et par conséquent du marché, Il est de plus en plus probable que :

- D’une part, la presque certitude que toute nouvelle augmentation de production qu’elle vienne d’ailleurs, ou de l’OPEP+ après la fin des réductions actuelles en 2025, aura un impact sur le prix vers la baisse. Face aux récentes chutes du baril à moins de 75 dollars, l’OPEP+ vient d’ailleurs de décider le 05 Septembre 2024 de reporter à la fin de l’année 2024, l’annulation progressive des réductions de production volontaires de 2,2 million de baril par jour, alors qu’elle était prévue pour le mois d’octobre 2024.

- D’autre part, la crainte de plus en plus présente chez les détenteurs de grandes réserves (Moyen Orient) d’un éventuel abandon de réserves dans le sous-sol à long terme, va les amener à envisager ou meme commencer à mettre en œuvre des stratégies de valorisation locale d’une part de leur production pétrolière (cas de l’Arabie Saoudite en pétrochimie). Les autres pays (africains surtout) ont pour leur part d’autres soucis : préserver la rente, améliorer l’accès à l’énergie, et aussi tenter de valoriser localement leur production.

On peut donc considérer que les deux dernières décennies ont été marquées par :

- Une « AUGMENTATION REGULIERE DES RESERVES » et de la production de pétrole et de gaz, en particulier au niveau des USA si on inclut les hydrocarbures non conventionnels développés et mis en production, ainsi que le potentiel mis en évidence dans les nouveaux bassins offshores dont ceux autour de l’Afrique et d’Amérique latine.

- Une augmentation de la demande pétrolière, tirée surtout par le secteur du transport qui compte pour 45% dans la demande pétrolière, avec un nouveau parc de 600 millions de véhicules et l’accroissement du transport par fret à raison de 65%. Le secteur pétrochimie n’en consomme que 15%. (Réf : AIE WEO 2023). La demande est par ailleurs tirée essentiellement par les pays non-OCDE à raison de 90%, et la consommation intérieure/locale des pays gros producteurs eux-mêmes (Moyen Orient et Russie à raison de 2%). L’essentiel de cette demande non-OCDE vient de la Chine, l’inde, et autres pays asiatiques à raison de 60% en moyenne, mais où il y a les plus gros efforts en matière de développement des ENR, du nucléaire, et de réduction de la consommation de charbon. Ce qui laisse prévoir une stagnation de la demande pétrolière globale à moyen terme.

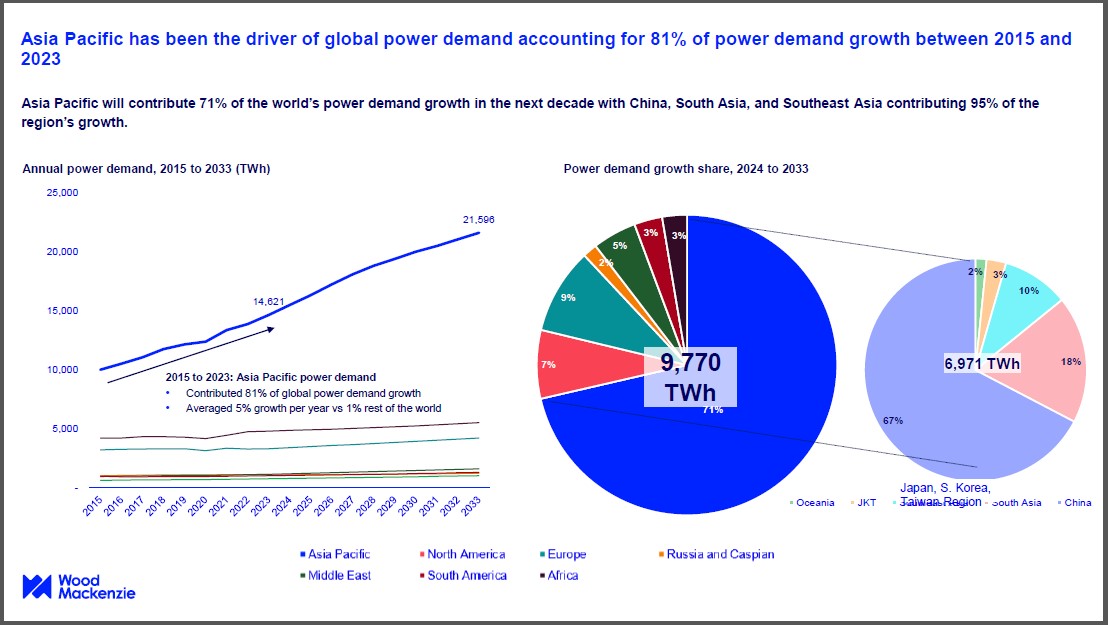

- La consommation gazière a quant à elle augmenté de façon régulière à raison d’environ 2% par an en passant de 2500 à 4000 Mds M3 entre 2000 et 2022, essentiellement tirée par les secteurs de l’industrie et de l’électricité, particulièrement au niveau des pays d’Asie-Pacifique, et du Moyen Orient dont les taux de croissance de la consommation sont les plus importants.

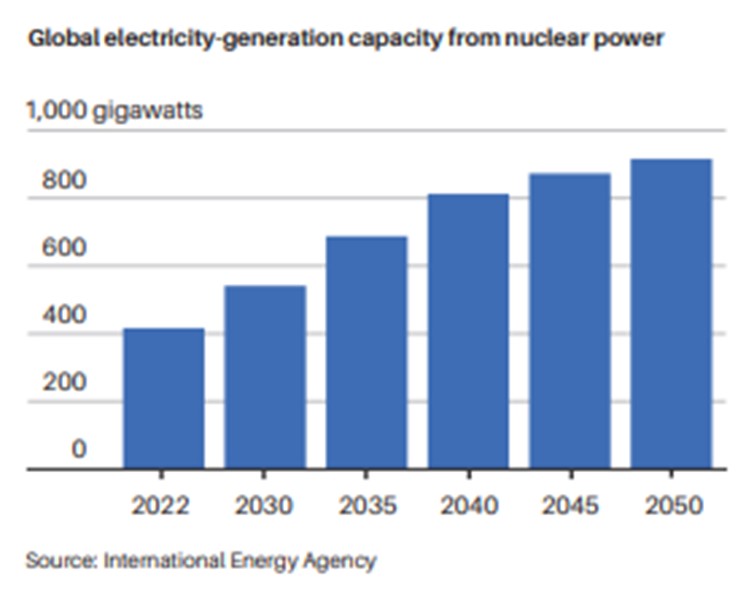

- Les capacités de génération du nucléaire sont demeurées stables durant la première décennie jusqu’en 2011 avec environ 370 GW, avant une importante chute entre 2012 et 2014 à 355 GW, suivie d’une reprise progressive vers un pic de 375 GW à compter de 2018, correspondant à environ 5,2% de la demande globale d’énergie primaire. La crise énergétique de 2021, aggravée par les conflits géopolitiques actuels a entrainé la reconsidération des politiques de sortie du nucléaire notamment en Europe et en Asie, où est située la majorité des 57 nouvelles centrales (60 GW) qui sont actuellement en construction. Mais le principal problème qui demeure concerne le vieillissement du parc nucléaire dont 25% des centrales date de plus de 40 ans et 40% entre 30 et 40 ans.

- Une tendance nette vers un « PIC DU PRIX DU BARIL », dans la mesure où sa stabilité ne le doit qu’à la « lutte acharnée » de l’OPEP+ à travers des coupes répétées ou de reports de son plan de réduction d’année en année, et une cohésion plus ou moins respectée en son sein. Les quelques hausses intermittentes n’ont survenu que suite aux impacts des risques géopolitiques dont on n’arrive plus à entrevoir l’issue (guerre russo-ukrainienne et palestino-israélienne), alors que certains sont de courte durée en général (Libye).

- Une accélération de la transition énergétique au niveau des pays les plus développés à travers non seulement le recours à de nouvelles sources d’énergies dites propres, mais aussi de nouveaux modèles de consommation énergétique. Les capacités de production solaire sont passées d’une cinquantaine de GW en 2010 à plus de 600 GW en 2022, et vont pratiquement doubler à l’horizon 2030.

- La crise énergétique survenue en 2021, due à l’incapacité des ENR à répondre aux besoins croissants post COVID, puis aggravée par les conflits géopolitiques (2022-2023) a fini par modifier définitivement la scène énergétique mondiale, déjà sous pression d’une interdépendance entre pays importateurs soucieux de leur approvisionnement, et pays exportateurs soucieux de leurs revenus.

- D’où l’avènement de nouvelles politiques, nouvelles alliances, et nouveaux canaux des échanges à travers le monde surtout en ce qui concerne le gaz naturel qui demeure épargné meme s’il s’agit d’une ressource fossile et non renouvelable.

Les prochaines décennies vont etre marquées par :

- La poursuite de l’accroissement de la consommation énergétique mondiale, tirée surtout par celle de l’électricité, mais avec une part des énergies fossiles en chute continue dans le mix énergétique :

- Selon l’OPEP, la part des énergies fossiles devrait passer de 80% en 2022 à 69% en 2045.

- Selon l’AIE, la part de l’électricité, devrait croitre régulièrement de 4% en 2024, et se maintenir au-delà de 2025. Celle des énergies fossiles y compris le gaz devrait ainsi passer en 2050 à 20% dans son scénario STEPS, 10% dans le scénario moyen APS, et 2% dans le scénario NZE, tandis que le nucléaire demeurera stable autour de 10 %.

- Le monde va etre caractérisé de plus en plus par un énorme déséquilibre en matière de consommation et par conséquent de demande énergétique, ainsi qu’une mutation très rapide des usages vers l’électricité. Cela va modifier complètement les échanges à travers le monde. A titre d’exemple, la part de la consommation énergétique en Asie-Océanie en 2033 sera de 71%, dont 67% pour la Chine. Celle de l’Afrique sera tout juste de 3%, alors qu’il s’agit du continent le moins raccordé actuellement à l’énergie. Selon l’AIE, la demande en électricité est prévue croitre en 2024 de 8% en Inde, 6% en Chine, 3% aux USA, mais seulement 1,7% en Europe. Il faut cependant noter que la part des ENR, dont les investissements devraient dépasser les 2000 milliards de dollars en 2024, (soit deux fois plus que les énergies fossiles), devrait dépasser dès 2025 celle issue du charbon.

Selon une récente analyse du « GECF » à l’échelle mondiale, l’électrification croissante des usages de l’énergie devrait atteindre au moins 29% de la demande totale d’énergie finale en 2050, tandis que la part des ENR dans la consommation d’énergie de l’UE des 27 atteindra 46% en 2024, puis en moyenne 69% en 2030, et 80% en 2050.

Il est donc assez clair que l’électricité dans la consommation d’énergie à travers le monde va etre le principal moteur de sa croissance au cours des prochaines décennies, et ce, à travers surtout les ENR.

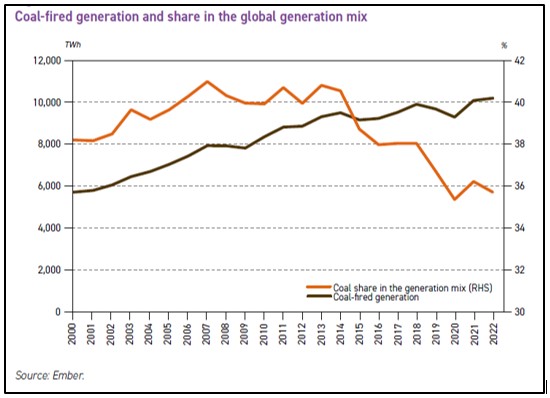

- Cet accroissement proviendra de plus en plus d’une production d’origine renouvelable, du nucléaire qui est de nouveau réhabilité, mais aussi du charbon sur le moyen terme, car ses réserves sont immenses, et sa consommation mondiale a augmenté entre 2022 et 2023 pour atteindre selon l’AIE « 8,7 milliards de tonnes, tirée par une forte croissance en Chine et en Inde (+7 et 10% par rapport à 2022) ». Elle devrait meme augmenter encore en 2024-2025 sous la pression de la demande dans les secteurs de l’électricité et de l’industrie dans ces deux pays, ainsi que d’autres en Asie (Vietnam), alors que partout ailleurs (USA, Europe, et partiellement en Asie : Japon, Corée), on constate un recul continu de l’usage du charbon. Le recul du charbon a eu lieu surtout au niveau des nouvelles centrales depuis 2006, dont le rendement s’est beaucoup amélioré au point de vue génération d’électricité. Sa part dans le mix énergétique est demeurée stable entre 2006 et 2014 autour de 40%, avant d’entamer une chute régulière autour de 35% en 2022. Selon ExxonMobil, sa part dans le mix énergétique devrait par contre passer à 13% entre 2023 et 2050.

- Le nucléaire, va demeurer stable et meme augmenter légèrement malgré les politiques de démantèlement annoncées durant la dernière décennie surtout en Europe. Seule l’Allemagne a maintenu pour le moment sa stratégie de sortie du nucléaire, mais au détriment de son économie en crise actuellement suite à la crise énergétique de 2021, aggravée par la rupture de l’approvisionnement en gaz de la Russie.

La capacité du parc nucléaire mondial devrait passer selon l’AIE entre 2022 et 2050, de 417 à 620 GW dans le scénario STEPS, 770 dans le scénario APS, et 900 GW dans le scénario NZE.

La Chine entend atteindre 10% d’électricité produite dans des centrales nucléaires en 2035 (150 GW), ce qui implique la construction de près d’une centaine de réacteurs d’ici-là ! Elle deviendra alors de loin la première puissance mondiale du nucléaire civil. La France est en train de projeter la construction de plusieurs centrales de dernière génération « SMR », alors que l’Italie « a appelé à une relance de l’industrie nucléaire européenne, la qualifiant d’élément essentiel d’une politique énergétique équilibrée pour soutenir avec succès le continent dans ses plans de transition énergétique » par la voix de son Vice-Premier Ministre. Le principal défi dans le secteur du nucléaire demeure cependant le vieillissement des centrales dont l’âge de la majorité d’entre elles dépasse les 30 et 40 années.

- La croissance de la demande pétrolière va demeurer lente à moyen terme avant d’etre négative au-delà de 2030 ou au plus tard 2035, face à une évolution des modèles de consommation énergétique qui seront de plus en plus basés sur l’électricité qui sera produite de plus en plus par un mix Gaz-ENR, et partiellement nucléaire-charbon. A cet horizon, la plupart des analyses en dehors de celles de l’OPEP, prévoient le démarrage d’un plateau des consommations en pétrole à moins de 100 millions de barils par jour. La stratégie de l’OPEP+ étant basée sur la défense du prix, l’amènera à maintenir son niveau de production actuel, face aux nouvelles réserves y compris les non conventionnelles qui continueront à etre mises en production si le baril ne chute pas à moins de 30 $. « Citi Research et Bank of America » pensent que le prix actuel entre 70 et 80 $ est temporaire, lié aux conflits géopolitiques, et qu’il y a un excédent de pétrole sur le marché qui va le faire chuter autour de 60 $ en 2025, et demeurera entre 60 et 80 $ à moyen terme.

- Un ralentissement des investissements pétroliers de façon globale, parceque les plus importants sont de plus en plus consacrés à la maintenance des capacités de production vieillissantes, et aux nouveaux bassins offshores où l’exploration et le développement sont très couteux. Si on ne tient compte que du scénario de l’AIE pour limiter le réchauffement climatique à 1,5° à l’horizon 2050, il est évident « qu’il n’y a pas de place pour de nouveaux projets de combustibles fossiles » (selon Greg Muttit de l’IISD). Mais le problème qui se pose et que défendent les compagnies pétrolières est lié aussi aux besoins en gaz naturel dont l’accroissement de consommation, et par conséquent en investissements, ainsi que son rôle prédominant dans la sécurité énergétique de tous les pays, est pratiquement fondamental.

- Le gaz naturel poursuivra donc sa progression dans le mix énergétique, en particuliers à travers des investissements dans la liquéfaction (GNL), qui devraient augmenter de plus de 50 % d’ici 2029 selon « Goldman Sachs Research », les USA étant appelés à demeurer le premier producteur de gaz au monde au moins jusqu’en 2030, et les premiers exportateurs de GNL aussi.

Un récent rapport de l’IGU (International Gas Union) « révèle que le commerce mondial du GNL a augmenté de 2,1% en 2023, dépassant les 401 millions de tonnes, le gaz devenant un élément essentiel du mix énergétique, avec une capacité de liquéfaction qui devrait atteindre plus de 700 MTPA d’ici 2030 ».

L’augmentation de l’offre GNL à l’échelle mondiale sera de 80% à l’horizon 2030, ce qui entrainera probablement une baisse de son prix en Europe et en Asie selon « Goldman Sachs Research ». Les prix spot ont certes baissé en atteignant 13,86 $/MMBtu en 2023, un niveau encore acceptable, mais un autre paramètre risque aussi de modifier les échanges de gaz dans le monde et les faire chuter, lié à l’accroissement prévisible de volumes importants de « GNL dit flexible », provenant de nouvelles infrastructures de liquéfaction en Afrique (Mauritanie-Sénégal, Congo Brazaville, Namibie, etc…), en Asie (Indonésie), et meme du Qatar en remplacement des contrats à long terme non renouvelés.

IL EST PAR CONSEQUENT CLAIR QUE LE MONDE S’ORIENTE VERS UNE NOUVELLE ERE ENERGETIQUE QUI VA ETRE CARACTERISEE :

- D’ABORD PAR DE NOUVEAUX MODELES DE CONSOMMATION QUI SERONT DE PLUS EN PLUS BASES SUR « L’ELECTRICITE », A TRAVERS UNE EXPANSION TRES RAPIDE DES ENR.

- UN RECUL DE LA DEMANDE PETROLIERE A COMPTER DE 2030 OU AU PLUS TARD 2035, MAIS LE MAINTIEN DE LA PLACE DU GAZ DANS LE MIX ENERGETIQUE A L’HORIZON 2050

- LA DIVERSIFICATION DES SOURCES D’ENERGIE CERTES DANS UN OBJECTIF « APPARENT » DE LUTTE CONTRE LE RECHAUFFEMENT CLIMATIQUE, MAIS SURTOUT DE SECURITE ET DE SOUVERAINETE ENERGETIQUE.

- UNE PROFONDE MODIFICATION DES ECHANGES ENERGETIQUES A TRAVERS LE MONDE, QUI VA PLACER LE GAZ NATUREL AU CENTRE DE PREOCCUPATIONS GEOPOLITIQUES.

LE DEVELOPPEMENT ET LE RECOURS AUX ENR N’EST PLUS UN SUJET A DEBATTRE EN TANT QUE SOURCE D’ENERGIE, MAIS PLUTOT COMMENT EN ELARGIR LES SOURCES ET LES USAGES. ET L’HYDROGENE VERT EST AINSI EN TRAIN D’EN DEVENIR LE THEME PRINCIPAL.

C’EST CE QUE NOUS TENTERONS D’ABORDER DANS NOTRE PROCHAINE CONTRIBUTION INTITULEE :