Les fondamentaux de l’offre et de la demande ? L’OPEP+ ? Les producteurs indépendants, USA essentiellement ? Les spéculateurs et les analystes des médias spécialisés ? Ou alors le contexte géopolitique autour des conflits en cours ou à venir ?

LE PRIX AU COURS DE LA DERNIERE DECENNIE (2014-2024)

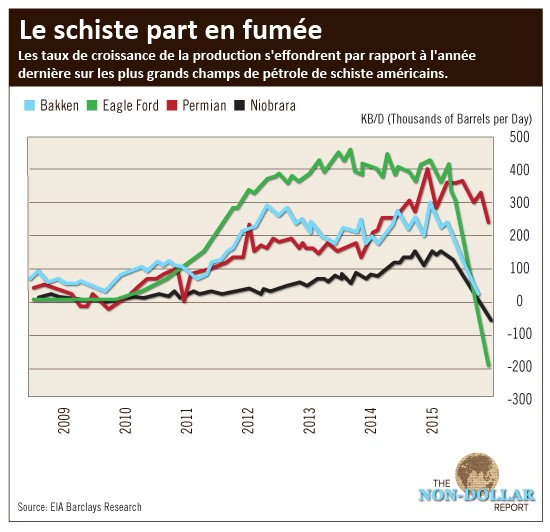

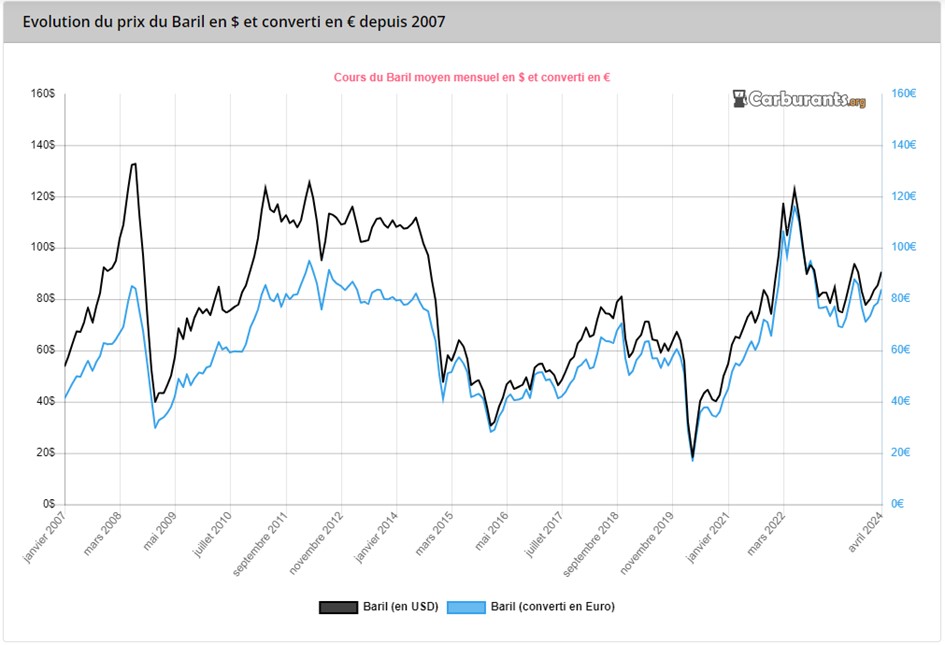

La crise pétrolière de l’été 2014 sur fond d’une offensive commerciale non contrôlée de la part de l’OPEP, et plus spécialement de l’Arabie Saoudite, contre l’essor du pétrole de schiste US, a entrainé une offre abondante, face à une faible demande, particulièrement de la Chine. Le baril de Brent avait dégringolé entre juillet et décembre 2014 de 110 à 50 $, puis à 30 $ en décembre 2015. Cette « guerre » a fait vaciller à ce moment la production US, mais peut-on considérer vraiment que ce fut une bataille gagnée ou plutôt « une victoire à la Pyrrhus avec plus de 2 millions de barils de surplus sur le marché », comme l’a écrit « Sean Brodrick » dans son article « l’OPEP a-t-elle perdu la tête » publié en 2015 ?

A l’époque l’Arabie Saoudite avait besoin d’un baril à 106 $ pour équilibrer son budget national, les Emirats et l’Iran 73 et 72 $, le Qatar 56 $, sans compter que « les investissements dans l’exploration et la production avaient diminué de 200 Mds de dollars » et risquaient de poursuivre leur chute après 2015. Pendant ce temps les USA se sont mis à importer plus de pétrole bon marché en mettant tout simplement en veilleuse une partie de leur production de pétrole de schiste !

Il a fallu attendre la fameuse réunion de l’OPEP d’Alger du 29 Septembre 2016, suivie par celle du 30 Novembre 2016 à Vienne, et l’accord historique conclu entre membres de l’OPEP et ceux venus la rejoindre pour agir dorénavant en tant qu’OPEP+. L’accord de Vienne avait mis fin à la guerre des parts de production, et entériné une baisse de production de 1,2 millions de barils par jour à compter du 01 janvier 2017 pour tenter de relever le prix du baril de façon progressive Ce dernier a pu ainsi atteindre une moyenne annuelle de 50 $ en 2016-2017, puis 65 $ entre 2018 et 2019, avec même un pic de 80 $ en 2018.

La pandémie de 2020, avec ses conséquences sur la demande due au ralentissement économique mondial a momentanément entrainé une nouvelle chute à moins de 20 $ cette fois ci, et même mis en péril un moment la cohésion au sein de l’OPEP+.

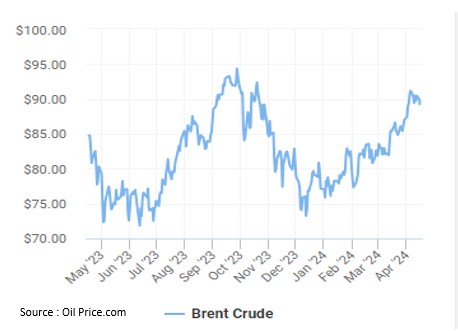

Mais dès 2021, le baril est de nouveau remonté grâce à une reprise de cohésion au sein de l’OPEP+ en relation avec une reprise de la demande sur les marchés. On peut considérer que ceux sont les paramètres fondamentaux (offre-demande) qui ont impacté les marchés jusqu’à cette date malgré la pression des USA pour que l’OPEP augmente sa production. Le baril a enregistré une moyenne de 60 $ sur 2021 avant de connaitre un pic de 129 $ en Mai 2022 et un autre de 124 $ en Juin, puis de nouveau une moyenne entre 80 et 85 $ jusqu’en 2024.

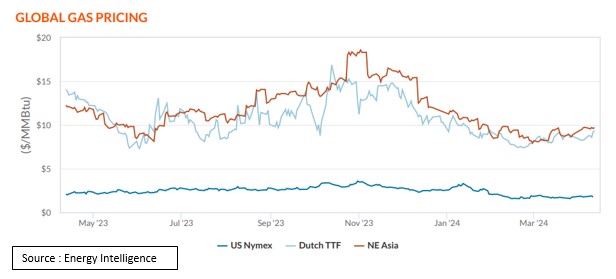

Le prix du gaz naturel a lui aussi suivi les mêmes tendances sur les trois principaux marchés.

On constate ainsi qu’en dehors de quelques pics conjoncturels vers la hausse ou la baisse, les principaux et plus importants impacts sur le marché pétrolier ont été : la guerre commerciale de 2014-2015, la pandémie en 2020, et le début du conflit russo-ukrainien en février 2022. L’offensive israélienne d’octobre 2023 a elle aussi été en grande partie à l’origine des craintes d’un embrasement régional pendant un moment et a entrainé une hausse du baril vers 94 $ en Septembre 2023 puis un retour à moins de 75 $ au début de l’année 2024.

Même l’incursion des Houthis du Yémen dans la guerre israélo-palestinienne, avec un ciblage sur la route maritime du détroit de Bab El Mendeb depuis Novembre 2023, n’a pas réussi finalement à impacter de façon importante le marché pétrolier. Par contre les attaques menées tant par les russes que les Ukrainiens sur des infrastructures énergétiques dans les deux pays ont contribué à impacter le marché et faire revenir le baril de Brent autour de 85 $.

On constate ainsi que le paramètre lié aux conflits géopolitiques, est celui qui peut le plus avoir un impact important sur le marché, mais seulement sur de courtes durées, au cours des desquelles les craintes de ruptures d’approvisionnement en pétrole et en gaz naturel, entrainent des échanges spéculatifs et du stockage avec en conséquence une hausse du pétrole et du gaz.

Par contre un embrasement régional comme il est à craindre autour du conflit israélo-iranien, avec un regard sur ce qui pourrait survenir au niveau du Détroit d’Ormuz, un véritable goulot d’étranglement des exportations pétrolières et gazières des pays du Golfe Persique, aura des impacts beaucoup plus importants, non seulement sur les marchés pétroliers et gaziers, mais aussi toute l’économie mondiale. Le Détroit d’Ormuz correspond effectivement à un véritable « goulot d’étranglement des échanges » à l’entrée et à la sortiede la région qui renferme l’essentiel des réserves et des capacités de production d’hydrocarbures (le Moyen orient !) !

Ses caractéristiques sont les suivantes :

- La porte d’entrée et de sortie de 48% des réserves pétrolières mondiales et 40% des réserves gazières.

- Environ un cinquième du volume de la consommation mondiale totale de pétrolepasse par le détroit chaque jour. En moyenne, 20,5 millions de barils par jour (bpj) de pétrole brut, de condensats et de produits pétroliers ont transité par Ormuz entre Janvier et Septembre 2023, selon les données de la société d’analyse de Vortexa.

- L’Arabie saoudite, l’Iran, les Émirats arabes unis, le Koweïtet l’Irak, membres de l’OPEP, exportent la majeure partie de leur pétrole brut par le détroit.

- L’Iran renferme la majeure partie des réserves gazières du Moyen Orient.

- Le Qatar, premier exportateur mondial de gaz naturel liquéfié (GNL), envoie la quasi-totalitéde son GNL par le détroit.

- Quelque 80 millions de tonnes métriques, soit 20 % des flux mondiaux de GNL, passent par le détroit chaque année, a indiqué Vortexa.

- « Si le conflit s’étend à la fermeture du détroit d’Ormuz – le canal de navigation pétrolière le plus fréquenté au monde -, le commerce pétrolier de la région serait interrompu, ce qui ferait monter en flèche les prix du pétrole », a déclaré JP Morgandans une note publiée en Octobre 2023. « L’Iran a menacé au fil des ans de bloquer le détroit, mais n’est jamais passé à l’acte », a ajouté la banque. Le fera-t-il cette fois-ci en cas de guerre ouverte contre lui ? Tous les regards vont être concentrés sur la région et son détroit d’Ormuz !

QUE RESTE-T-IL DES AUTRES PARAMETRES ?

Les paramètres fondamentaux, offre et demande, demeurent les plus importants, à condition qu’ils puissent être parfaitement bien suivis et contrôlés par la seule coalition en mesure de le faire, et il s’agit en ce moment de l’OPEP+. Il faut reconnaitre qu’elle a quand même réussi depuis un peu plus de trois ans à au moins éviter que le baril ne chute sur de longues durées à moins de 70 $, en ajustant son plafond de production et ses coupes volontaires sur ses analyses, ses projections relatives à la demande mondiale, et un regard sur les excédents arrivant sur le marché de la part des producteurs indépendants. Bon an, mal an il faut reconnaitre que le prix du baril de Brent est demeuré constant avec une moyenne autour de 80 $ le baril de Brent.

Les pressions des USA pour faire baisser ce prix n’ont pas réussi à ce jour, et ne réussiront pas à moins d’une rupture au sein de l’OPEP+, qui ne peut survenir qu’en cas d’embrasement des conflits géopolitiques actuels, et d’une refonte des alliances géopolitiques actuelles, mais sans impact sur les corridors des échanges.

Les autres impacts vers des hausses conjoncturelles du baril ont leur origine dans les craintes momentanées de rupture des approvisionnements ou encore les échanges spéculatifs qui accompagnent les conflits régionaux, ou encore la variation des stocks stratégiques des USA, dont le moindre volume soutiré ou rajouté entraine une faible variation conjoncturelle du prix du baril de pétrole.

La production US de pétrole (autour de 13 millions de baril par jour), et de gaz (autour de 3 Mds M3 par jour), d’origine non conventionnelle (schistes et compacts),semble avoir atteint son maximum quand on observe la forte réduction des appareils de forage en activité sur les différents bassins producteurs, dont les capacités de production sont surtout maintenues grâce à une meilleure efficacité des techniques de fracturation et de gestion des réservoirs producteurs.

La plupart des analyses confirment en ce moment que les capacités de production mondiale, et par conséquent l’offre sur les marchés sont supérieures à la demande depuis plusieurs années en dehors de l’année 2021 marquée par la reprise de la demande post-Covid-19, sans compter que la demande demeure dominée par celle de la Chine. Même la guerre russo-ukrainienne suivie d’un embargo sur la production russe aussi bien en pétrole qu’en gaz naturel, n’a finalement pas trop perturbé les marchés en dehors des pics enregistrés au cours des mois qui ont suivi son déclenchement, et d’une reconfiguration des corridors des échanges provenant des productions russes.

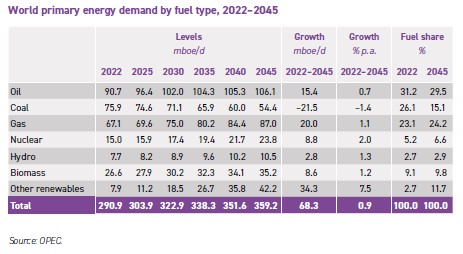

De son côté, l’OPEP+ ne cesse pas de prolonger ses réductions de production d’année en année depuis pratiquement 2016, en suivant de près la demande, pour préserver un prix du baril autour de 80 $. Mais elle demeure convaincue que la demande va quand même poursuivre sa croissance sur la base d’une analyse qui consiste à prévoir que la demande énergétique primaire va s’accroitre entre 2022 et 2045 de 68,3 millions de baril-pétrole équivalent, au détriment du charbon, et par conséquent que toutes les autres sources d’énergie ne pourront pas remplacer à cet horizon.

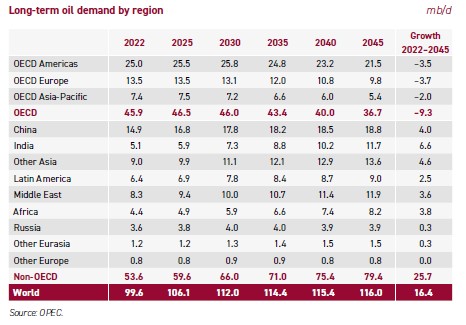

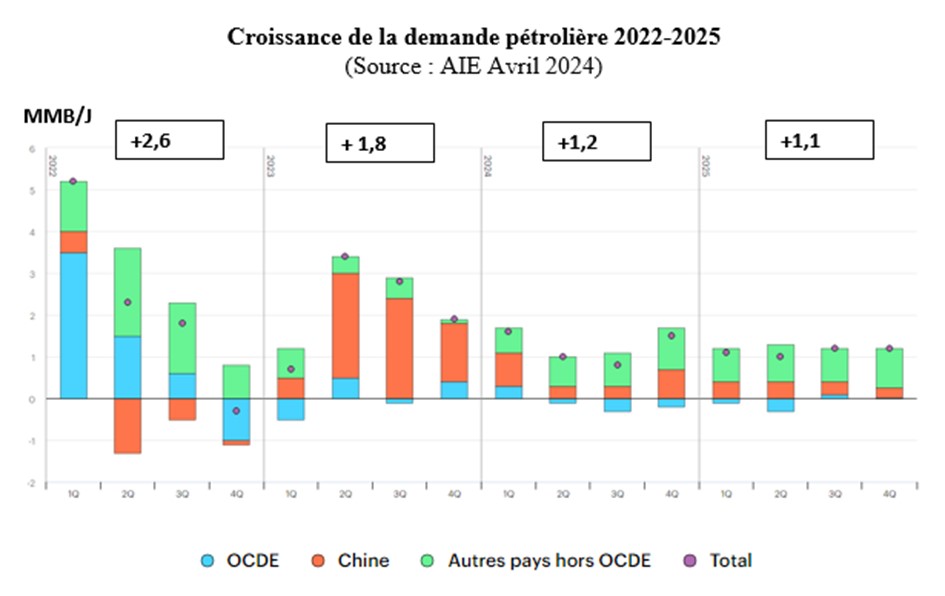

Ainsi pour l’OPEP, cette demande devrait s’accroitre d’environ 12,4 millions de baril de pétrole par jour sur la période 2022-2030, dont 2,3 en 2024, et 1,8 en 2025, avant de connaitre un ralentissement entre 2030 et 2045 avec seulement 4 millions de barils par jour.

Cette hypothèse est appuyée par une projection sur la même période, qui indique :

- Une forte croissance de la demandequi proviendra essentiellement de l’Inde, des pays membres de l’OPEP eux-mêmes, de la Chine, et autres pays en voie de développement, à raison de 2% par an en moyenne, alors que tous les autres pays (OCDE, Russie, Eurasie) seront caractérisés par une croissance de la demande nulle ou négative.

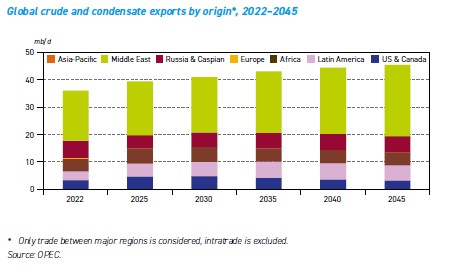

- Pratiquement une stagnation des exportations des différentes régions productrices d’hydrocarbures liquides, au profit de celles du Moyen Orient, d’où provient l’essentiel de la production OPEP.

L’AIE quant à elle considère que la « consommation mondiale de pétrole est sur le point d’atteindre un sommet, mais sa centralité demeure parceque le pétrole reste extrêmement important pour l’économie mondiale ».La demande ne devrait croitre que de 1,2 millions de barils par jour en 2024 et 1,1 en 2025, et par conséquent revenir à sa« tendance historique », avec un ralentissement continue qui laisse prévoir « un pic de consommation » au cours de la présente décennie. Cette projection a été largement exposée et défendue au cours du récent sommet mondial COP 28, et doit être prise au sérieux quand on prend en considération les progrès considérable en cours en matière de recours aux nouvelles sources d’énergie propre, et à l’efficacité énergétique.

Il semble par conséquent que dans tous les cas de figure :

- Les projections disponibles indiquent un impact de plus en plus important sur le marché à l’avenir, du niveau de consommation, et par conséquent de la demande pétrolière, au moins à compter de 2030, ce qui conforte la stratégie actuelle de l’OPEP+, à condition que la cohésion en son sein puisse demeurer. Ce qui permettra de stabiliser le baril de pétrole autour de 80 $ en moyenne à moyen terme.

- Le facteur géopolitique, et plus particulièrement tout conflit pouvant avoir un impact direct sur les corridors des échanges, est le seul pouvant entrainer un choc pétrolier et économique à l’échelle mondiale. Le Moyen Orient est aujourd’hui au centre de toutes les craintes, mais d’autres régions du monde en Asie (Taiwan) ou en Afrique peuvent prendre le relai aussi.

Source : AIE, OPEP, GECF.

Source : https://www.energymagazinedz.com/?p=3851