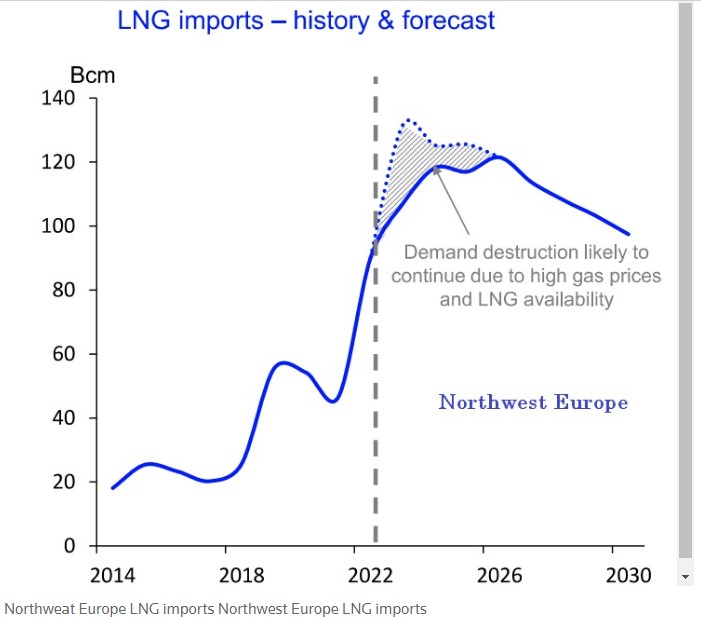

L’Europe n’a pas suffisamment progressé dans la conclusion de contrats à long terme pour le gaz naturel liquéfié (GNL) en tant qu’alternative à l’approvisionnement par gazoduc russe, ce qui pourrait s’avérer coûteux l’hiver prochain, étant donné qu’un rebond de la demande chinoise pourrait fortement resserrer le marché.

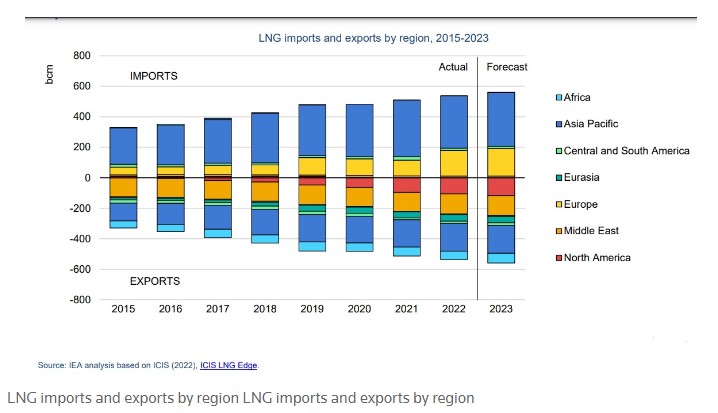

L’achat de GNL pour remplacer les flux russes réduits a aidé l’Union à surmonter le premier hiver du conflit ukrainien. L’Europe a importée 121 millions de tonnes de ce combustible en 2022, soit une augmentation de 60 % par rapport à 2021. Mais cela a eu un coût : L’Europe a acheté en grande partie sur le marché au comptant, où les prix sont beaucoup plus élevés que ceux négociés dans le cadre d’accords à long terme privilégiés par les acheteurs chevronnés comme la Chine. Selon l’Agenceinternationaledel’énergie, le coût de ses importations de GNL a plus que triplé en 2022 pour atteindre quelque 190 milliards dedollars

Les analystes estiment que l’Europe représentait plus d’un tiers des échanges mondiaux sur le marché au comptant en 2022, contre environ 13 % en 2021. Cette exposition pourrait atteindre plus de 50 % cette année si aucun contrat à long terme n’est signé.

Mais les objectifs climatiques de l’Europe – l’UE vise à réduire les émissions nettes d’au moins 55 % d’ici à 2030 et à atteindre le niveau zéro d’ici à 2050 – signifient que ses acheteurs de GNL ont du mal à s’engager dans les délais nécessaires pour verrouiller le GNL à moindre coût dans le cadre d’un contrat. Morten Frisch, associé principal chez Morten FrischConsulting, explique que l’Europe a idéalement besoin de 70 à 75 % de son approvisionnement en GNL dans le cadre d’accords de vente et d’achat fermes à long terme. « Mais depuis que le lobby vert en Europe a réussi à persuader à tort les politiciens que l’hydrogène peut dans une large mesure remplacer le gaz naturel en tant que vecteur énergétique d’ici 2030, l’Europe est devenue beaucoup trop dépendante des achats de GNL au comptant et à court terme », a-t-il ajouté.

Une source haut placée du côté de l’offre a fait état d’une « déconnexion » lors des négociations avec les entreprises européennes entre leurs besoins et les messages qu’elles reçoivent de leurs gouvernements sur le climat. « Certains clients se débattent en interne… (En se demandant) s’il y a un arrêt définitif en 2030 ? Y a-t-il un objectif de zéro net d’ici 2040 ? Cette cible mouvante… s’agit-il vraiment d’une falaise ? … Il leur est donc difficile de s’engager dans des contrats à moyen et long terme, ce qui les expose potentiellement au marché au comptant à l’avenir »

SÉCURITÉ DE L’APPROVISIONNEMENT

L’Asie a continué à prendre de l’avance dans la course à l’approvisionnement mondial limité en GNL cette année, avant que de nouveaux flux n’arrivent sur le marché en 2025 et au-delà. « Leur préférence pour la sécurité de l’approvisionnement leur a permis de continuer à soutenir de nouveaux projets, alors que les acheteurs européens craignent de s’engager à fournir du GNL bien avant le début de leurs objectifs de consommation nette zéro », a déclaré Felix Booth, responsable du département GNL au sein de la société d’intelligence énergétique Vortexa.

Bien que le gaz soit un combustible fossile, il produit moins d’émissions de dioxyde de carbone que le charbon, de sorte que certains États de l’UE le considèrent comme une alternative temporaire pour remplacer les combustibles plus polluants.

Raad Alkadiri, DG d’Eurasia Group pour l’énergie, le climat et le développement durable, a déclaré que l’Europe ne serait pas en mesure de verrouiller le GNL pour remplacer le gaz russe tant que l’UE le considérerait comme un combustible de transition, car les producteurs veulent un marché garanti en Europe au cours des prochaines décennies.

Les prix au comptant du GNL ont chuté de plus de 82 % depuis qu’ils ont atteint le niveau record de 70,50 dollars par million d’unités thermiques britanniques (mmBtu) en 2022, après le début du conflit Russo-Ukrainien.

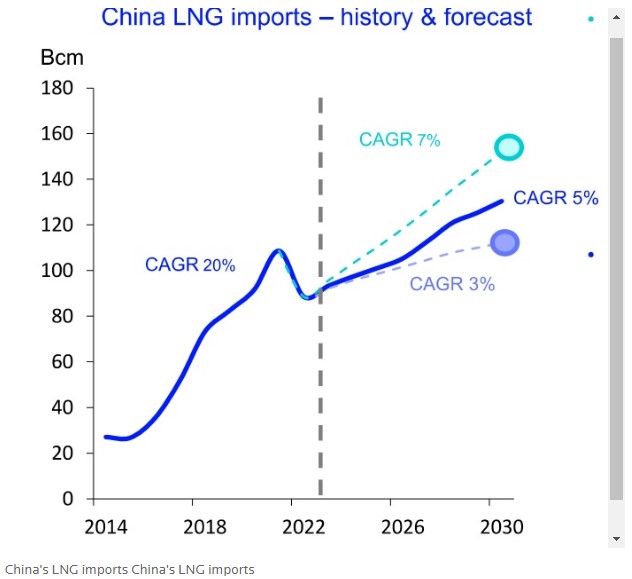

Mais ils devraient repartir à la hausse, avec un été chaud qui pourrait réduire les niveaux d’hydroélectricité, un hiver 2023–2024 froid et un rebond de la demande chinoise de GNL, tous considérés comme des facteurs de risque pour les prix. « Les entreprises européennes devraient agir en premier lieu en signant une série de SPA à long terme et à grande échelle basés sur le modèle chinois, afin de se prémunir contre les hauts et les bas du marché mondial turbulent du GNL », a déclaré Victor Tenev, consultant en GNL auprès de la société de conseil ROITI Ltd. « Si elle ne parvient pas à couvrir sa position courte naturelle peu enviable, l’UE sera à nouveau exposée au marché spot, dont les prix sont très élevés »

TRANSITION

Les principaux producteurs et négociants de GNL, dont QatarEnergy, Shell, Chevron et ConocoPhillips, ont tous tenu ces derniers mois des pourparlers dans les capitales européennes en vue de conclure des accords sur le GNL. Les pourparlers de QatarEnergy avec le gouvernement allemand et les grandes compagnies d’électricité telles que RWE se sont heurtés à un mur en raison de désaccords sur la durée de l’accord, selon des sources de l’entreprise et de l’industrie.

Alors que le Qatar cherche généralement à signer des contrats d’une durée d’au moins 25 ans, l’Allemagne a demandé une durée de 10 à 15 ans en raison de ses engagements à réduire les émissions de gaz à effet de serre, ont indiqué les sources. « Si vous prenez du gaz avec le point de livraison en Allemagne, vous ne pouvez pas aller au-delà de 2043, parce que le gaz n’est pas autorisé en Allemagne après 2043 », a déclaré une source industrielle allemande de haut rang.

Pour résoudre ce problème, le Qatar a proposé à l’Allemagne des contrats à plus court terme, d’une durée de 15 ans, qui permettraient de fixer le prix du GNL à un niveau nettement supérieur à celui des contrats à plus long terme, ont indiqué les sources. « Personne ne veut s’engager pour 20 ans de nos jours, et c’est la pire idée possible lorsque vous essayez de prévoir ce qui va se passer l’année prochaine », a déclaré Sinead Goreman, Directrice Financière de Shell, lors d’une conférence en mars.

Shell propose des contrats d’approvisionnement assortis de « clauses de rupture » permettant de modifier la durée et la destination des contrats tout au long de leur durée de vie, par exemple sur trois, cinq ou dix ans, a-t-elle précisé. « C’est ce que l’on va voir de plus en plus – les grands acteurs intégrés… (étant) prêts à prendre ce risque parce qu’en fin de compte, les pays et les petites entreprises veulent avoir la flexibilité de dire, eh bien, voyons à quelle vitesse les énergies renouvelables se développent »

Source : https://www.energymagazinedz.com/?p=2895