INTRODUCTION

Le Forum des Pays Exportateurs de Gaz (GECF) tiendra son 7ème sommet en Algérie du 29 février au 02 mars 2024, dans une conjoncture énergétique mondiale marquée par autant d’incertitudes que de défis auxquels font face tous les pays, qu’ils soient producteurs, consommateurs, exportateurs, ou importateurs de ressources énergétiques fossiles. Ce sommet se tient à peine 3 mois après la COP 28 au cours de laquelle les énergies fossiles ont fait face à une véritable levée de boucliers, alors qu’une année auparavant la COP 27 avait plutôt considéré le gaz comme étant une source d’énergie « relativement propre ».

L’accélération de la mutation de la scène énergétique, due à la superposition des différentes crises et troubles géopolitiques qui ont suivi la crise sanitaire du COVID 19, a de son côté entrainé des modifications importantes des stratégies en matière de sécurité et de transition énergétique. La scène énergétique n’a jamais été caractérisée par autant d’incertitudes qui ont à leur tour impacté tous les marchés de l’énergie, ainsi que les corridors des échanges de ressources énergétiques dans le monde, et qui sont en train d’être complètement modifiés par les cinq facteurs majeurs suivants :

- La crise énergétique née en 2021, tout juste après la reprise économique post COVID et aggravée par la guerre russo-ukrainienne, et bien d’autres conflits autour des principales zones productrices d’hydrocarbures (Moyen orient et Afrique).

- Les préoccupations en matière de sécurité et d’indépendance énergétique, et les stratégies de transition énergétique mises en œuvre par les pays importateurs d’hydrocarbures, et plus particulièrement de gaz naturel.

- Les préoccupations relatives aux impacts du dérèglement climatique et les confrontations vécues au cours de la COP 28 suivies d’un accord laissant toutes les parties face à face, bien que la formulation adoptée dans la déclaration finale signifie tout juste que « la responsabilité de l’abandon des énergies fossiles est placée au niveau de la demande plutôt que la production ». Mais une possible reprise de la bataille pourrait se reproduire autour des énergies fossiles lors de la future COP 29.

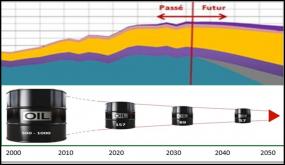

- Les préoccupations des pays exportateurs d’hydrocarbures dont l’économie en dépend largement, face à une évolution de la demande qui est incertaine, un pic probable de la demande comme le prévoit l’AIE, du moins pour le pétrole, et par conséquent un marché instable, même si celui du pétrole semble être parti pour une fourchette de de 75 à 85 $/baril sur le moyen terme (selon HSBC).

- Et enfin les enjeux géopolitiques qui découlent de ces quatre premiers facteurs, liés aussi bien au contrôle des ressources que des échanges, particulièrement en ce qui concerne le gaz naturel, dont le rôle en matière d’accompagnement des ENR et de la transition énergétique est capital.

Le facteur énergie est plus que jamais à la base de tous les enjeux aussi bien politiques qu’économiques, et par conséquent au cœur de toutes les politiques et stratégies mises en œuvre aussi bien par les pays, que les alliances de ce monde : G7, G20, BRICS, OPEP, OPEP+, etc…

Est-ce que le GECF va lui aussi entrer dans « l’arène » d’une façon ou d’une autre par rapport à son poids, sa composante, et les préoccupations de cette dernière ? C’est ce qui donne de l’importance à son futur sommet qui va se dérouler dans une conjoncture où :

- La sécurité et l’indépendance énergétique sont des préoccupations majeures.

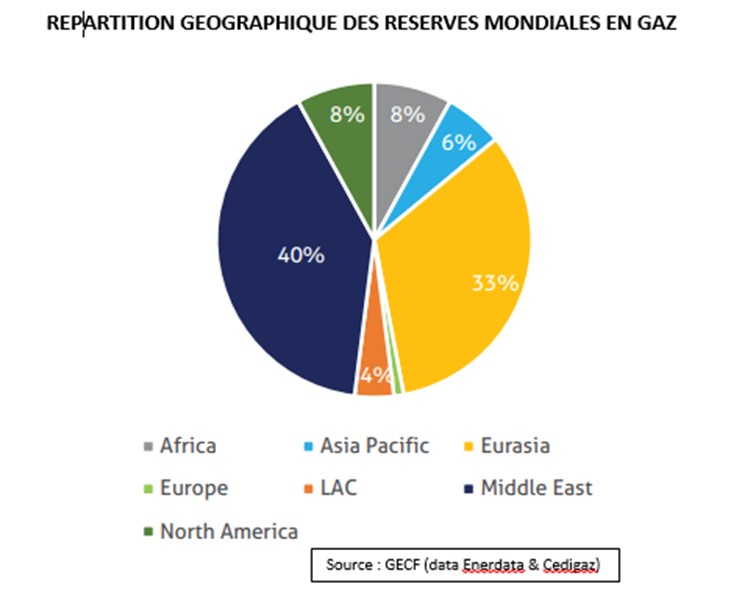

- Le gaz naturel est une « ressource abondante, propre et fiable, mais irrégulièrement répartie au plan géographique », et par conséquent très convoité pour accompagner la transition énergétique.

- Les corridors des échanges sont en train d’être modifiés, notamment grâce à la croissance actuelle et prévue des volumes de GNL qui arrivent sur le marché, et dont les prix spot très variables inquiètent particulièrement les pays du GECF.

Le Ministre Algérien de l’Energie et des Mines a récemment déclaré que l’objectif du sommet est de « soutenir les droits souverains des pays membres sur leurs ressources en gaz naturel et de contribuer au développement durable et à la sécurité énergétique mondiale », et qu’il devrait « refléter les objectifs et la Vision du GECF qui consiste à faire du gaz naturel la ressource centrale d’un développement inclusif et durable ».

Autre contribution à consulter sur le même sujet :

https://www.energymagazinedz.com/2024/01/13/gecf-un-7eme-solmmet-pour-consolider-sa-position-sur-la-scene-energetique/

LE POIDS DU GECF DANS L’INDUSTRIE GAZIERE

Il faut d’abord rappeler que le Forum qui regroupe 12 pays à part entière et 7 observateurs, contrôle 70% des réserves mondiales en gaz (144.000 Mds M3), et en produit 42% actuellement (1.650 Mds M3), dont environ 45 à 50% sont exportés. 60% des exportations de GNL dans le monde proviennent aussi des pays membres du Forum. Sa part dans le mix énergétique actuel est de 23%, et il est pratiquement certain qu’elle va se maintenir et continuer de croitre à raison de 1% par an en moyenne au moins, pour atteindre 26% à l’horizon de 2050. Elle dépassera certainement celle du pétrole dans un peu plus d’une décennie. Le gaz naturel a par conséquent de beaux jours devant lui.

Le sommet du GECF est une réunion des chefs d’Etats et de Gouvernements des pays membres, dont l’objectif est de s’informer, se concerter, et coordonner sur les questions liées au gaz naturel, à son marché particulièrement dans le contexte actuel très influencé par les paramètres géopolitiques et toutes les incertitudes qui en découlent. Il est vrai que jusqu’à aujourd’hui, il ne joue pas le même rôle que l’OPEP ou l’OPEP+ au point de vue quotas de production, mais les échanges de point de vue et d’informations entre ses membres ont pratiquement le même objectif. Durant les 3 dernières années ayant suivi le COVID 19 avec tous ses impacts sur l’économie mondiale, puis la guerre russo-ukrainienne, il faut rappeler que la cohésion au sein de l’OPEP+ a énormément contribué à la stabilisation du marché pétrolier, sans quoi on aurait vécu des chocs terribles au détriment des pays producteurs.

Les membres du GECF vont quelque part chercher à poursuivre leurs échanges et coopération dans un minimum de cohésion à l’image de l’OPEP+ pour s’adapter à l’évolution des marchés, des corridors des échanges, et surtout aux éventuelles compétitions entre exportateurs qu’ils soient ou non membres du GECF.

Le 7ème forum devra en particulier prendre en considération et débattre des résultats de la COP28 même si celle-ci s’est terminée sans résolution contraignante, en plaçant la responsabilité de l’abandon des énergies fossiles au niveau de la demande et non au niveau de la production. La COP27 avait déjà admis par ailleurs que le gaz naturel est une source d’énergie propre. De son côté et plus récemment, le Secrétaire Général du GECF a rappelé « la nécessité de soutenir le financement des projets de gaz naturel et la mise à l’échelle de technologies plus propres. Cela est crucial pour des transitions énergétiques justes, inclusives et ordonnées qui répondent aux besoins de développement durable, de sécurité énergétique et d’accessibilité énergétique».

LE POIDS DU GAZ DANS LA SECURITE ET LA TRANSITION ENERGETIQUES

L’énergie est incontestablement à la base du développement économique dans la mesure où on constate même une parfaite corrélation entre la croissance économique et la consommation énergétique dans pratiquement tous les pays qu’ils soient producteurs (rentiers) ou importateurs/consommateurs (pays développés). Le monde est partagé en trois catégories :

- Les pays qui possèdent et contrôlent des ressources énergétiques.

- Les pays qui ont les moyens (financiers) de se les procurer (importations).

- Les pays qui ont et qui maitrisent les technologies de production d’énergie en dehors des énergies fossiles (nucléaire, ENR).

On peut alors se poser la question de savoir pourquoi une telle crise énergétique alors que les réserves mondiales en gaz sont très importantes avec 200.000 à 250.000 Mds M3, sans compter celles du gaz de schiste qui n’est produit pour le moment en grandes quantités qu’aux USA. Seules la Chine et l’Argentine se sont lancées dans ce domaine pour le moment, alors que d’autres pays à l’instar de l’Algérie possèdent d’immenses réserves techniquement récupérables de gaz de schiste. A titre d’exemple, l’Argentine a pu pratiquement stabiliser sa production qui est passée de 40 à 48 Mds M3/an entre 2014 et 2022 grâce au gaz de schiste et au tight gas, dont la part est passée progressivement de 10 à 60%. Il est même prévu que cette part passe à 39 Mds M3 (70%) sur les 56 Mds M3 à produire en 2026.

Il y a donc assez de réserves en gaz dans le monde mais pas toujours là où il est le plus consommé ! Par contre, et globalement à l’échelle mondiale, on a observé :

- D’une part un ralentissement depuis quelques années des investissements en matière de développement des réserves existantes et des capacités de production.

- Et d’autre part la mise en œuvre de politiques de transition énergétique (Recours aux ENR et à l’efficacité énergétique) au niveau de plusieurs régions du monde, dont l’Europe en particuliers, qui ont entrainé la chute des consommations, sinon la part des énergies fossiles dans leur mix énergétique.

Les capacités de production et d’acheminement des volumes pouvant être commercialisés ont ainsi été particulièrement impactés et demeurés stables en rapport avec les engagements d’exportation sur le moyen et long terme du moment. Les impacts de la pandémie du COVID ont à leur tour impacté ces capacités qui, dès la reprise post COVID n’ont pas été en mesure de répondre à la demande, sans compter qu’au niveau de l’Europe, les ENR n’étaient pas non plus au rendez-vous.

L’énergie est par conséquent un enjeu essentiel en matière de souveraineté, particulièrement quand sa disponibilité, les échanges des ressources énergétiques ou leurs marchés sont perturbés. C’est ce qui est arrivé plusieurs fois dans le passé avec les différents chocs pétroliers depuis 1973, et maintenant avec le gaz naturel depuis 2021, année au cours de laquelle la crise énergétique a démarré en Europe avant de s’étendre au monde entier, aggravée par non seulement la guerre russo-ukrainienne mais aussi par des enjeux géopolitiques qui sont en train de modifier complètement la scène énergétique mondiale.

Le meilleur exemple relatif au poids du gaz en matière de souveraineté et de transition énergétique est celui de l’Europe et plus précisément l’Allemagne, qui a adopté dès le début des années 2000 une nouvelle politique de transition énergétique «EnergieWende », adossée au développement massif des ENR , au gaz provenant de Russie, et la fermeture de son parc nucléaire. Elle prévoyait même de devenir un hub de distribution d’électricité et de gaz vers le reste de l’Europe. Tout semblait fonctionner parfaitement bien avec deux corridors d’importation de gaz russe, un à travers l’Ukraine et la Pologne avec une capacité de 64 Mds M3/an, et l’autre avec les deux gazoducs North Stream 1 en fonction (55 Mds M3/an), et le North Stream 2 (55 Mds M3/an) en attente d’inauguration depuis 2020. Mais il fallait compter aussi avec :

- La pression desUSA qui ne voulaient absolument pas que l’Europe dépende de cette façon du gaz russe, d’où le blocage du North Stream 2.

- La « sècheresse éolienne »,face à une reprise économique post COVID avec une forte demande d’énergie.

- Et enfin les impacts de la guerre russo-ukrainienne dès 2022 (embargo sur le gaz russe et sabotage du North Stream 1).

C’est ainsi que « cette demande n’a pas pu être servie comme le prévoyaient les politiques de transition énergétique qui misaient sur les ENR intermittentes (éolien et solaire) ». Il s’en est suivi non seulement un déficit d’approvisionnement en électricité, mais aussi un retour brutal vers les énergies fossiles y compris le charbon, qui a entrainé une forte demande et une augmentation du prix des énergies fossiles, et plus particulièrement celui du gaz naturel dont le prix est passé en Europe de 35 à 115 Euros/MWh (10 à 34 Euros/MMBtu) entre Juillet et Décembre 2021.

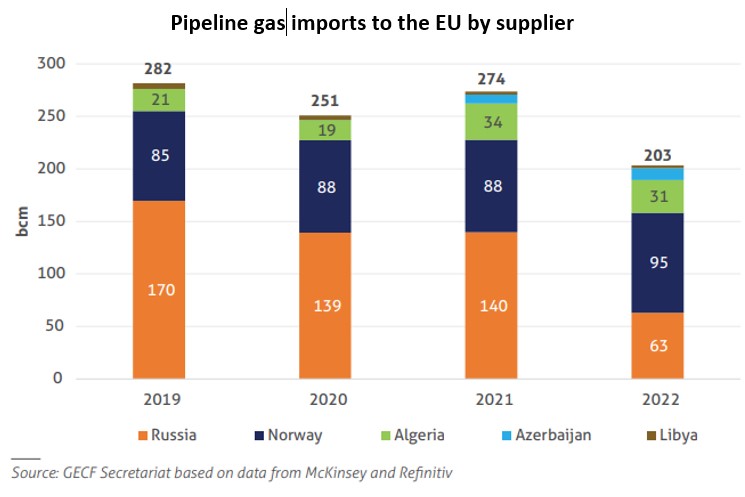

L’UE dépendait déjà en 2020 à 55% des importations d’énergie, et l’Allemagne à 64%, dont celles provenant de Russieà raison de 41% pour le gaz, 36,5% pour le pétrole, et 19,3% pour le charbon. A titre d’exemple, il faut noter que « la baisse des températures en Janvier 2023, a amené l’Allemagne à faire face à un pic de consommation électrique, sauvé par le charbon à 45%, le gaz à 20%, l’éolien à seulement 7%, le solaire à 0,5%, et même le nucléaire à 3% alors qu’il devait en en principe cesser ».

C’est ainsi que le charbon a remplacé le gaz dans beaucoup de pays européens, en attendant mise en œuvre du plan REPowerEU, lancé par la Commission Européenne pour assurer l’indépendance énergétique du l’UE, à travers certes les ENR et l’économie d’énergie. Mais de nombreux usages ne sont pas encore aussi faciles à faire fonctionner sans gaz ou à électrifier avec des ENR, ce qui nécessite le maintien d’un niveau de consommation élevé et même en croissance par rapport aux besoins. C’est ainsi que le Pacte Vert Européen a commencé à battre de l’aile au niveau de plusieurs de ses membres dont certains ont appelé à une « pause règlementaire et à tenir compte des nouvelles réalités économiques et sociales après l’attaque de la Russie contre l’Ukraine ». Certains ont même poursuivi la subvention des énergies fossiles au détriment de l’objectif de réduire de 90% les émissions de CO2 à l’horizon 2040. D’où la nécessité de la recherche et la mise en place de nouveaux corridors d’approvisionnement en gaz, pour faire face aux aléas climatiques et au problème d’intermittence des ENR.

Sur un autre plan, et considérant que le gaz et l’électricité sont les deux ressources énergétiques les plus consommées dans le monde, on ne peut pas non plus évoquer la sécurité énergétique sans ses impacts sur deux autres volets aussi importants :

- La sécurité alimentaire à travers aussi bien l’agriculture que l’industrie agroalimentaire dont la consommation finale d’énergie dans le monde est de 30%selon l’ONU. Les engrais pour ne citer que cela ont connu un accroissement de leur prix de 97% en 2021.

- Le deuxième volet est relatif à l’impact du manque d’approvisionnement ou l’augmentation du prix de l’énergie dans le secteur industriel. La flambée des prix du gaz et de l’électricité en Europe a ainsi entrainé non seulement la fermeture de nombreuses activités, surtout dans le secteur de la chimie, mais aussi la délocalisation de nombreuses industries vers les USA, où en plus d’un gaz moins cher, le plan « Inflation Reduction Act »de 370 Mds $, a été mis en place avec des mesures fiscales et financières pour soutenir l’activité industrielle et attirer les investissements des entreprises étrangères.

LA MUTATION DES CORRIDORS DES ECHANGES DANS LE MONDE

De nos jours, le marché gazier, les échanges à travers le monde et son transport vers tous les usages se font surtout à travers des gazoducs. Mais la concentration des réserves dans des zones géographiques souvent différentes de celles consommatrices a nécessité petit à petit le développement des échanges en GNL, ce qui est complètement différent des échanges par gazoducs, nécessite des investissements supplémentaires, et comporte par conséquent des risques « marchés » à prendre en considération.

Au-delà de ces considérations, et au regard des bouleversements géopolitiques récents ou en cours qui ont mis en évidence l’importance de la sécurité et de l’indépendance énergétique, et complètement changé la donne en matière d’échanges dans le monde, la diversification des importations par les pays importateurs/consommateurs est devenue impérative. C’est particulièrement ce qui se passe autour du marché européen qui est devenu depuis deux ans le centre de gravité de ce qu’on peut appeler aujourd’hui la « troisième guerre mondiale de l’énergie ».

Par ailleurs, il y a quelques années, la plupart des experts prédisaient un accroissement des échanges et du marché spot au détriment des contrats à moyen et long terme. Mais en fin de compte c’est l’inverse qui s’est produit, car pour un pays producteur il faut non seulement tenir compte des investissements nécessaires au développement des gisements, mais aussi de la commercialisation par GNL qui nécessite des investissements importants sur toute la chaine. C’est pourquoi aujourd’hui, les contrats de livraison de GNL dépassent souvent les 20 ans et ceux du gaz naturel par gazoducs sont tout juste du court à moyen terme.

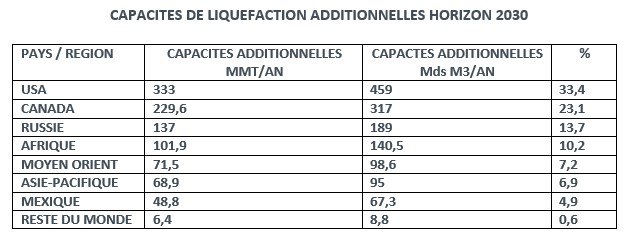

L’industrie mondiale du GNL s’est ainsi développée de façon impressionnante depuis 2021 et bouleverse même les marchés gaziers en modifiant les volumes échangés et les circuits d’approvisionnement à travers le monde. Selon l’UIG,« en 2022, la capacité mondiale de liquéfaction a augmenté de 4,3 % pour atteindre un total de478,4 MMT/an, et 75 % de l’augmentation en 2022provenaient des États-Unis, ce qui en fait la plus grande capacité de liquéfaction opérationnelle au monde avec88,1 MMT/an ».

Toujours selon l’UIG, les capacités mondiales de liquéfaction actuellement approuvées sont de 178 MMT/an, dont 63,8 MMT/an en construction, et 997,1 MMT/an en Pre-Fid. Les capacités globales de liquéfaction sont ainsi prévues atteindre 800 MMT/an (1.103 Mds M3/an) en 2028, et 1475,5 MMT/an (2034 Mds M3/an) au-delà de 2030.

Autre contribution à consulter sur le même sujet :

https://www.energymagazinedz.com/2023/08/20/analyse-le-gnl-nouvelle-star-de-lenergie-mondiale/

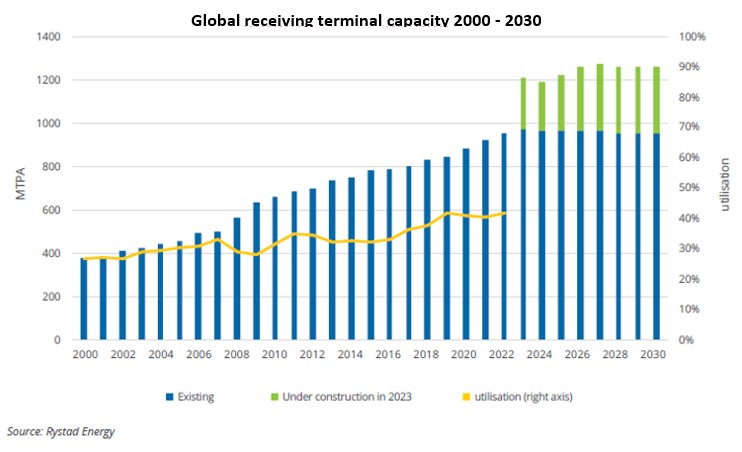

A la fin de 2022, les capacités de regazéification nominales étaient de 970,6 MMT/an (1.338 Mds M3/an), auxquelles devrait s’ajouter une capacité en cours de construction de 238 MMT/an (328 Mds M3/an), pour atteindre 1.208 MMT/an (1.666 Mds M3) à l’horizon 2030, ou au-delà en fonction des approbations de financement de certains terminaux. Mais il faut tenir compte du taux d’exploitation des terminaux qui n’est en moyenne que de 40% et dont la disponibilité est maintenue en général pour des raisons de sécurité d’approvisionnement.

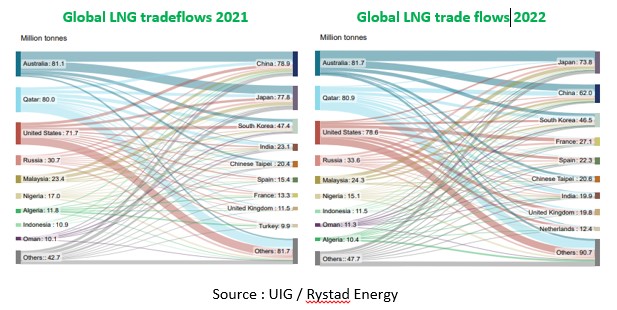

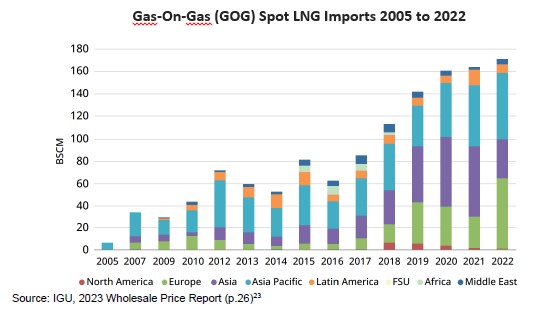

Les importations mondiales de GNL en 2022 ont augmenté de 6% par rapport à 2021 et atteint 395 MMT (545 Mds M3), soit environ 13,6% de la demande mondiale de gaz.

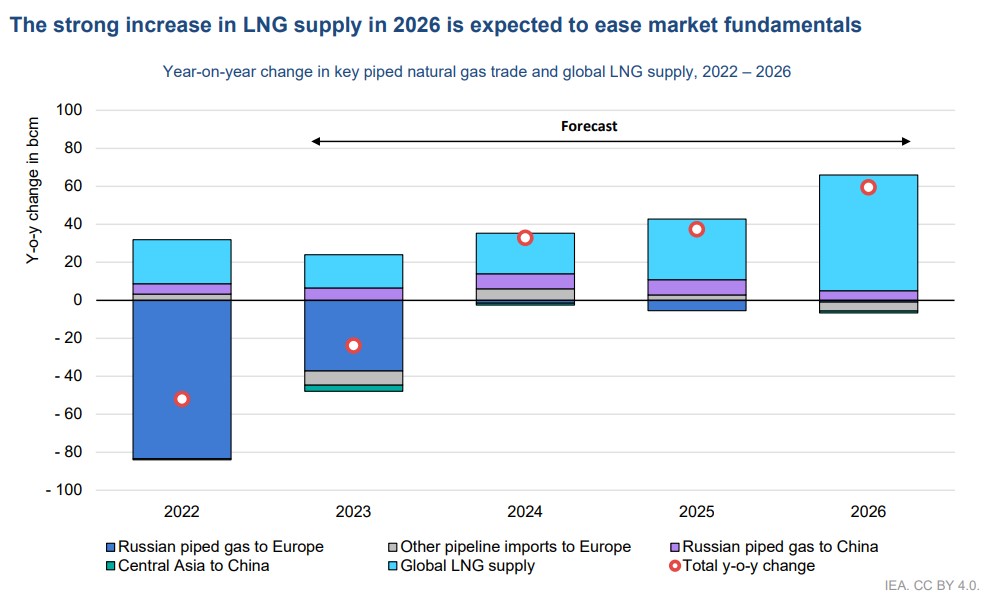

Entretemps, l’Europe a pratiquement doublé ses importations de GNL en 2023, et tout indique que le monde en consommera de plus en plus, et qu’au-delà de 2030 il y aura probablement de plus en plus de Gaz importé sous forme de GNL. La raison est simple : plus de flexibilité dans les approvisionnements et plus de garantie en matière de sécurité et d’indépendance énergétique. On le constate dans la récente analyse des marchés gaziers par l’AIE, à travers des prévisions d’une très forte croissance des approvisionnements en GNL d’ici 2026, qui vont certainement accroitre la compétition au niveau des deux marchés européen et asiatique, et probablement aussi les prix.

Il faut cependant tenir compte de la récente annonce (janvier 2024) duPrésident américain J. Biden de suspendre (ou geler ?) temporairement tout nouvel accord de construction d’unités de liquéfaction, et par conséquent d’exportation de nouveaux volumes de GNL au-delà de 2027 ou 2030 ? Bien que cette décision ne semble pas avoir d’incidence sur les prévisions d’exportation des USA à moyen terme à travers les unités de liquéfaction existantes ou en cours de construction, non concernées par cette disposition, les importateurs européens surtout, et asiatiques sont inquiets pour la période qui va au-delà de 2030. Selon l’Association Asiatique du gaz naturel, « Toute réduction des futures exportations américaines de GNL aurait un impact négatif sur la sécurité énergétique en Asie et sur la capacité des nations de notre région à réduire leur dépendance à l’égard des centrales au charbon et à passer au gaz ».

Cette décision US comporte aussi la révision en cours des conditions des licences d’exportation de gaz vers les pays non signataires d’accord de libre-échange. Certains pensent qu’il s’agit d’une annonce électorale pour 2024 ? Tout en dépendra certainement, et ce d’autant plus que D. Trumpa annoncé de son côté qu’il lèvera toute suspension au cas où il est élu en Novembre 2024.

QU’EN EST-IL DE LA PRODUCTION ET DE LA DEMANDE GAZIERE ?

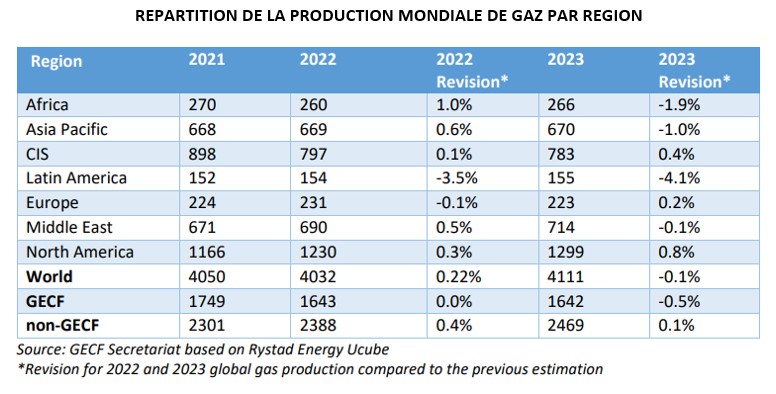

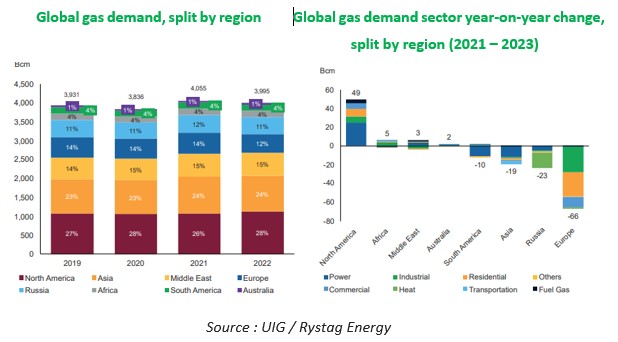

La demande mondiale de gaz naturel est pour le moment assez stable avec environ 4.000 Mds M3. Elle a certes subi une légère baisse au cours de la pandémie, mais a connu une reprise dès 2021, avant d’être à nouveau perturbée par la guerre russo-ukrainienne à cause de la demande européenne, dont la part mondiale est passée de 14 à 12% avec -66 Mds M3. Celle de l’Afrique est aussi passée de 12 à 11%, tandis que tous les autres marchés sont demeurés stables, particulièrement en Asie du Sud-Est. On note qu’en 2022 l’essentiel des augmentations de production de gaz est venu d’Amérique du Nord dont la production est passée de 1.166 Mds M3 en 2021, à 1.230 Mds M3 en 2022, puis 1.299 Mds M3 en 2023. Pour les mêmes années, celle du Moyen Orient est passée de 671 à 690 Mds M3, puis 714 en 2023. Toutes les autres productions régionales sont demeurées stables ou parfois reculé.

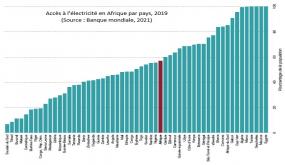

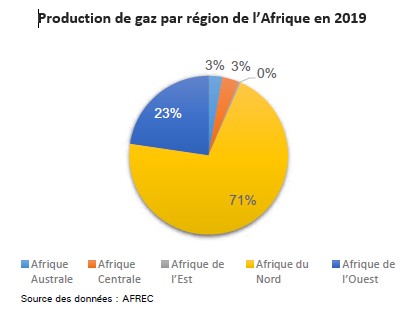

Celle de l’Afrique a par contre baissé de 270 à 260 Mds M3 en 2022, avant de revenir à 266 Mds M3 en 2023 (environ 7% de la production mondiale), mais il est prévu qu’elle augmente de 1% pour passer à 370 Mds M3 à l’horizon 2030 grâce aux nouvelles découvertes sur la côte Ouest de l’Afrique. En 2019, l’essentiel de la production gazière d’Afrique provenait des pays d’Afrique du Nord à raison de 71% (dont 60% par l’Algérie), tandis que l’Afrique de l’Ouest ne contribuait qu’à raison de 23%.

Elle dispose en outre d’environ 8% des réserves mondiales en gaz (17.300 Mds M3) avec deux avantages :

- Une liaison directe par 3 gazoducs vers l’Europe à partir de l’Algérie (45 Mds M3 de capacité), et de la Libye (8 Mds M3 de capacité).

- Des capacités de liquéfaction totales d’environ 150 Mds M3 de gaz par an.

Cependant la demande en gaz de l’Afrique n’est que de 4% à l’échelle mondiale, et elle ne consomme que 40% de sa production et en exporte le reste.

On constate que la reprise économique post-COVID a entrainé une augmentation de la demande en 2021, au-delà de celle de 2019 et 2020, puis s’est réduite en 2022, mais toujours dans un environnement de tension maintenue par :

- L’incertitude de la production d’électricité des capacités des ENR.

- Et celle des approvisionnements en provenance d’autres fournisseurs en plus des USA.

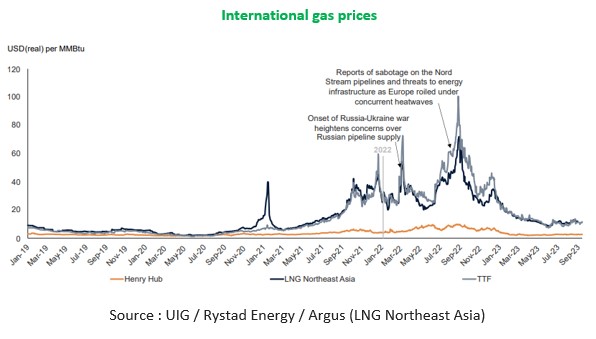

En réalité ceux sont surtout les circuits d’approvisionnement qui ont été perturbés, et malgré l’accroissement massif des exportations US vers l’Europe, le marché européen a connu une envolée du prix qui a atteint 340 Euros le MWh en Aout 2022 (100 Euros/MMBtu).

Les pays européens ont certes réduit de façon drastique leurs importations de Russie mais pas complètement puisqu’il y a encore du GNL qui arrive en Europe. Pour le moment cela se fait aussi à travers la réduction de leur consommation de gaz qui a atteint 18%, et le recours aux importations massives du GNL Américain. Mais l’Europe, devenue le centre de gravité de la crise énergétique, est consciente qu’elle ne peut ni abandonner ni remplacer complètement pour le moment toutes ses importations russes avant 2027, à travers son plan énergétique volontariste REPowerEu, et une forte réduction de sa consommation.

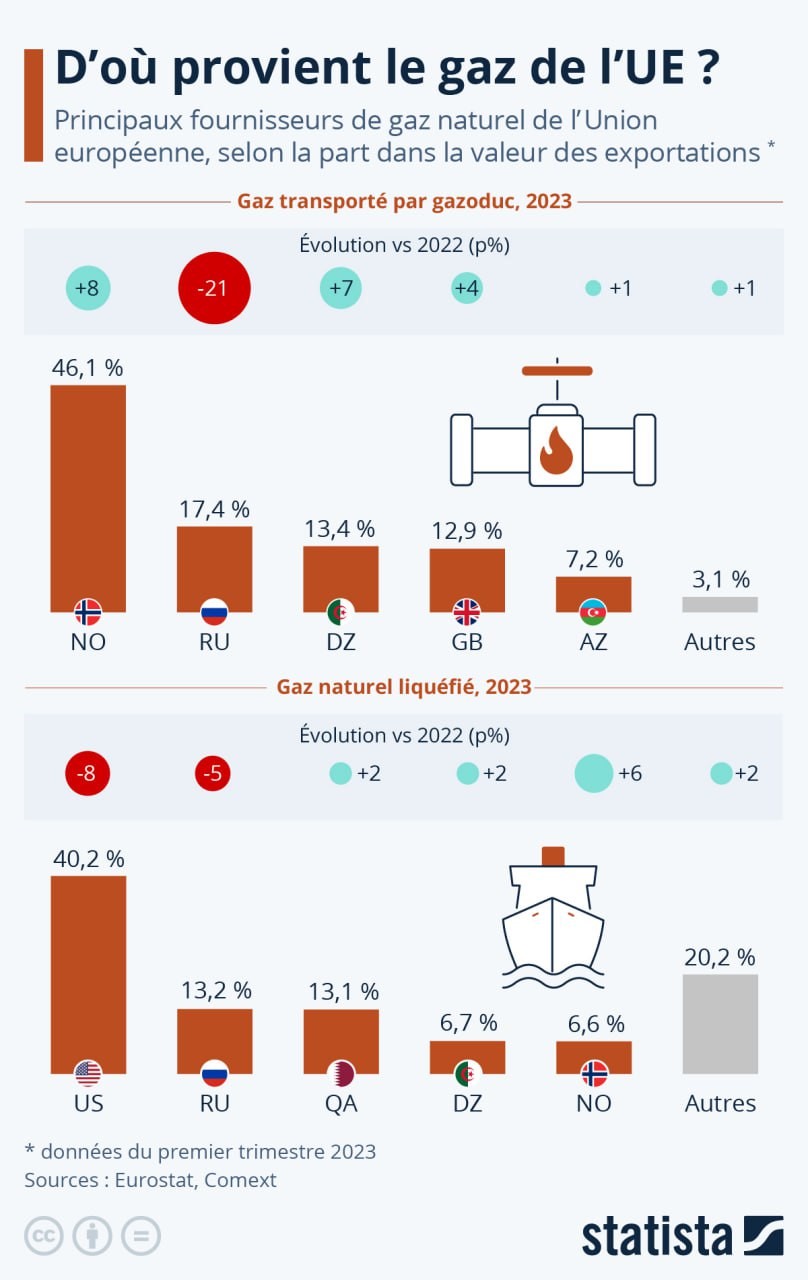

Au premier trimestre 2023, l’approvisionnement en gaz par gazoducs s’est fait en grande partie depuis la Norvège (46,1%) qui a augmenté ses capacités de production et d’exportation, et le reste à partir d’autres fournisseurs qui ont remplacé avec de légères augmentations le recul de la Russie à raison de -21%.

La différence des besoins a été importée en GNL à raison de 40,2% à partir des USA et le reste des autres fournisseurs. On peut constater à ce niveau que trois membres du GECF ont contribué à raison de 33% à ces importations de GNL, mais en recul de 5% en ce qui concerne la Russie.

Il est peu probable que la contribution de la Russie puisse se maintenir ou augmenter à moyen terme, tandis que celle des USA a de fortes chances de se maintenir et d’augmenter, à moins que les aléas climatiques ne puissent contribuer encore plus à la réduction des consommations en Europe. Mais la crainte d’un manque d’approvisionnement a une autre cause : la mise en œuvre effective de la récente décision du président américain Biden de suspendre les accords pour de nouvelles unités de liquéfaction, dont le nombre en attente d’approbation est actuellement de 16 !

Mais comme cette décision ne concerne pas les unités en cours de construction, et les USA étant déjà les premiers exportateurs vers l’UE avec un prix du GNL qui convient parfaitement aux producteurs exportateurs US, ils ne mettront certainement pas en péril cette position au moins sur la prochaine décennie pour deux raisons :

- Economique : à cause des énormes investissements déjà consentis pour développer le gaz de schiste dont est issue la majeure partie de leur production gazière et pétrolière. Les USA ont réussi à exporter 122 Mds M3 en 2023, dont 80 Mds vers l’Europe, et prévoient d’augmenter leurs capacités de GNL de 89 millions de tonnesactuellement (18% du GNL mondial, équivalent à 122 Mds M3) à 128 millions de tonnes (176 Mds M3) avant 2030.

- Politique : vis-à-vis de leurs alliés de l’UE, et leur objectif est d’affaiblir définitivement le poids énergétique de la Russie dans la région.

Est-ce que les pays du GECF pourront être dans la compétition future à travers la recherche par l’UE de nouveaux fournisseurs en plus des USA, à un prix plafond dans une phase transitoire ?

Les membres du GECF devront par conséquent faire face à une rude compétition, et ce d’autant plus qu’ils n’ont « séparément » aucun moyen de peser sur le marché, en dehors du prix de cession du MMBtu, même s’ils contrôlent ensembles 70% des réserves mondiales en gaz et 42% de la production, dont la majeure partie est destinée en ce moment aux marchés asiatiques et pacifiques. Ses membres ne souhaitent pas ainsi abandonner le marché européen sur lequel ils ont essentiellement des contrats à long terme qui risquent d’être fortement concurrencés par le marché spot en provenance en grande partie des USA pour le moment, et très probablement pour la décennie à venir grâce aux productions de gaz de schiste.

Qatar est le seul membre du GECF, à avoir signé récemment des accords à long terme avec Shell, TotalEnergies, et ENI, dans le cadre de son projet d’extension de ses capacités de liquéfaction de 77 millions de tonnes de GNL (106 Mds M3 de gaz) à 126 millions de tonnes (173 Mds M3 de gaz) d’ici 2027. Il faut cependant compter aussi avec non seulement les exportations actuelles à partir de l’Afrique (essentiellement l’Algérie et le Nigéria), une éventuelle augmentation de leurs capacités, mais aussi le développement des nouvelles découvertes réalisées récemment sur la côte ouest Africaine Mauritanie, Sénégal, Cote d’Ivoire, Congo, et Namibie). Il faut compter aussi avec la Cote Est (Mozambique et Tanzanie) où d’importantes découvertes en offshore ont été réalisées, et produisent (GNL) ou sont en cours de développement.

Par contre la production Egyptienne a chuté de 11% par rapport à 2022 et 17% par rapport à 2021, année au cours de laquelle un pic de production avait été atteint avec environ 72 Mds M3. Cette chute est en grande partie due à celle du principal gisement de Zhor dont la production a chuté de moitié pratiquement, entrainant par la même, la chute de la production de GNL de 7,14 à 3,32 MMT/an (soit -54%). Il faut préciser qu’environ 72% de la production égyptienne provient de sa zone offshore méditerranéenne, et qu’elle correspond à l’essentiel de la production du Bassin du Levant. Il apparait ainsi que les réserves ou les capacités de production de ce dernier ne sont pas en mesure de contribuer à une augmentation des exportations à moyen terme.

Mais la moindre extension du conflit actuel au Moyen Orient serait catastrophique pour toute la région, du fait de l’importance de ses réserves gazières (40% des réserves mondiales), et de sa production. Le choc ne proviendra pas du gaz seulement, mais aussi des approvisionnements en pétrole car le Moyen Orient renferme aussi 48% des réserves pétrolières, contre 18% pour l’Amérique du Sud et Centrale, 14% pour l’Amérique du Nord, 8% les Etats de la CIS, et 7% pour l’Afrique.

QU’EN EST-IL DU MARCHE GAZIER ?

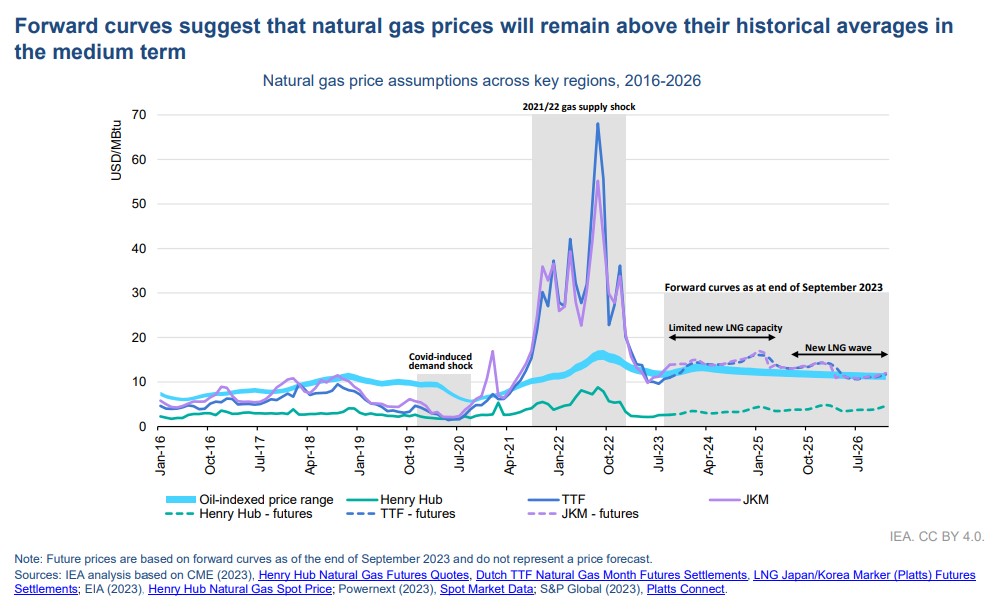

Les prix étaient plus ou moins stables jusqu’en 2021, où les premiers impacts de la crise énergétique ont entrainé un début de hausse sur tous les marchés. A l’échelle mondiale, ils sont demeurés autour de 4 $ le MMBtu de 2016 à 2020. Seuls les marchés d’Asie et du Pacifique étaient autour de 7 à 8 $ le MMBtu durant cette même période, avant d’entamer eux aussi une hausse dès 2021 vers 10 à 15 $ le MMBtu en 2022.

Par contre, l’Europe dont la dépendance des importations est pratiquement la plus importante dans le monde, particulièrement de la Russie, a connu des niveaux jamais égalés en passant de 4 $ le MMBtu en 2020 à 14 $ en 2021, puis 33 $ en 2022 avec un pic supérieur à 100 $ en Aout 2022, qui rappelle le choc pétrolier de 1973 au cours duquel le baril est passé de 1,8 à 11 $. Mais ce dérèglement n’a pas duré longtemps puisque le prix moyen mondial est rapidement revenu entre 11 et 12 $ le MMBtu en 2023.

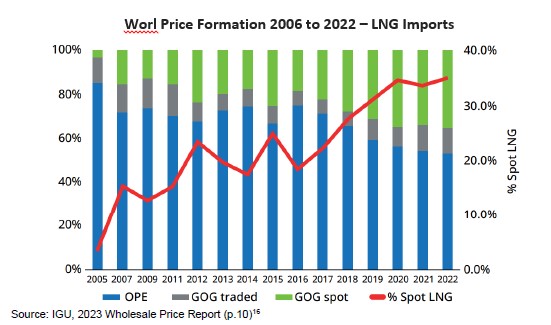

On constate par ailleurs selon une analyse de l’UIG, que la part du GNL en croissance sur le marché, en particulier celui provenant des USA sur le marché européen, a eu un impact important sur le prix du gaz en général. La part des volumes indexés sur le pétrole a ainsi chuté de 85 à 53% entre 2005 et 2022, tandis que celle des volumes indexés sur le hub est passée de 15 à 47% sur la même période.

L’Asie est demeurée le principal marché spot du GNL depuis 2019, mais c’est celui de l’Europe qui est en train de connaitre la plus grande croissance, notamment entre 2021 et 2022, mais sans grande incidence sur le prix, dont la chute est favorisée par un climat très doux, entrainant une chute des consommations. On a pu constater d’ailleurs au cours du 4ème trimestre 2023, que des dizaines de méthaniers étaient en rade autour de l’Europe faute d’espace de déchargement, les stocks européens étant pleins à 97%.Il est même prévu par la Banque Mondiale que« Après des prévisions de baisse atteignant 68 % pour 2023, le prix du gaz naturel européen devrait encore reculer de 4 % en 2024, en raison du ralentissement de la demande. Aux États-Unis, les cours du gaz naturel et du GNL devraient également baisser en 2024, à hauteur de 20 et 7 % respectivement ».

Cela signifie qu’il faut tenir compte des impacts du dérèglement climatique dont on constate actuellement les conséquences sur les consommations, et par conséquent très probablement d’une très forte compétition sur tous les marchés gaziers tout au long de la période 2024 – 2026. L’AIE prévoit quant à elle un marché assez stable sur cette période, mais sous forte pression des nouvelles capacités de liquéfaction qui vont arriver sur le marché à partir de 2025.

PLACE ET ROLE DE L’ALGERIE SUR LA SCENE ENERGETIQUE MONDIALE

L’avantage de l’Algérie repose en premier lieu sur la disponibilité des trois sources d’énergie dont la combinaison sur le moyen et long terme, à travers une stratégie basée sur une vision à long terme, lui permettront en principe de s’adapter à toute évolution en matière de transition énergétique :

- Sur le plan interne pour assurer la sécurité énergétique du pays.

- Et sur le plan externe en matière d’exportation de la source d’énergie ou de l’énergie qui s’adapte au mieux aux marchés et à la demande avec le temps.

Les trois ressources sont :

- Le pétrole, même si ses réserves et la capacité de production du pays sont très modestes par rapport aux grands producteurs au sein de l’OPEP ou en dehors. Elles sont évaluées à environ 12 Mds barils, avec des capacités de production largement supérieures (0,9 à 1,2 MMB/jour actuellement) aux besoins internes (carburants et industrie pétrochimique). De plus, et à priori la consommation mondiale n’est pas prévue s’arrêter dans deux ou trois décennies même si la tendance du mix énergétique entrainera sa chute progressive.

- Le gaz naturel, dont les réserves conventionnelles sont certes modestes (environ 2.300 Mds M3), mais il faut tenir compte d’éventuelles futures découvertes, et surtout d’immenses réserves en gaz non conventionnel qui sont de 22.000 Mds M3 techniquement récupérables. Leur développement à moyen terme pourrait placer l’Algérie en tant qu’acteur gazier majeur au moins à l’échelle du bassin Méditerranéen. Les capacités de production commercialisable actuelles (entre 100 et 110 Mds M3/an actuellement) sont identiques à celles du pétrole au point de vue couverture des besoins internes actuels (autour de 45 à 50 Mds M3 mais en progression dans le futur), et un excédent exportable qui répond actuellement à la demande extérieure, laquelle est appelée à s’accroitre,

- Les Energies renouvelables, essentiellement du solaire pour le moment avec un potentiel énorme, mais qui reste à développer bien au-delà des 15.000 MW de capacités programmées à l’horizon 2035, pour non seulement modifier le mix énergétique algérien qui ne comporte actuellement que 1 à 2% de production d’électricité à base renouvelable (solaire), mais aussi développer la production d’hydrogène vert au-delà du moyen terme (2030).

Le deuxième avantage de l’Algérie correspond à sa proximité avec le marché européen, ses capacités d‘exportation à travers deux gazoducs d’environ 40 Mds M3, et une flexibilité d’export en GNL non négligeable avec une capacité nominale de 56 Mds M3, même si elle est hélas sous exploitée. Pour le moment l’Algérie produit au maximum de ses capacités entre 100 et 110 Mds M3 de gaz commercialisable, mais dont la moitié est destinée à un marché intérieur en pleine croissance à raison de 7 à 8% par an.

Mais cette capacité d’exportation pourrait facilement augmenter à moyen terme et long terme en cas de développement des réserves en gaz de schiste, avec un objectif pouvant être atteint d’environ 20 Mds M3 vers 2035, et 50 Mds M3 au-delà de 2040, sous réserve d’un succès des premiers essais de production à mettre en œuvre dans les deux ou trois années à venir. Les principaux clients de l’Algérie sont dans l’ordre :

- l’Italie : Sa consommation d’énergie primaire est à 80% basée sur les hydrocarbures, et sa production d’électricité en gaz à 54%. L’Algérie est son premier fournisseur en gaz depuis 2022, étant reliée à elle par un gazoduc d’une capacité de 34 Mds M3, mais où il faut prendre en considération la compétition avec le gaz provenant du bassin du levant, d’Azerbaïdjan, du Qatar, et d’autres fournisseurs africains dans le futur, où l’ENI est très présente en amont. Son mix énergétique est largement dépendant du gaz pour le moment, ce qui l’a amené à augmenter ses importations GNL de 50%, mais il faut tenir compte aussi qu’elle prévoit d’atteindre un objectif de 65% en ENR à l’horizon 2030, tout en maintenant l’objectif de devenir un hub gazier vers le reste de l’Europe. C’est dans ce but que l’Italie est en train de déployer une activité diplomatique et énergétique intense vers l’Afrique. Au cours du récent « Sommet Italie-Afrique » tenu le 29 Janvier 2024, elle a réussi à réunir pas moins de 26 Pays Africains à qui elle a présenté son « plan Mattei » qui comprend entre autre un partenariat énergétique et économique, ainsi qu’un engagement initial d’investissement de 5,5 Mds d’Euros.

- L’Espagne : Sa consommation d’énergie primaire est inférieure à celle de l’Italie, et basée à 70% sur les hydrocarbures, avec une production d’électricité en gaz à 32%. Elle est aussi reliée à l’Algérie par un gazoduc d’une capacité de 10 à 12 Mds M3, et dispose du plus grand nombre de terminaux européens de regazéification, mais en très forte compétition en ce moment avec le GNL provenant des USA.

- La France: vient en troisième position avec des importations de GNL, mais dont la consommation en énergie primaire même si elle est plus importante en hydrocarbures que celle de l’Italie et de l’Espagne, sa production d’électricité est en très grande partie d’origine nucléaire à raison de 63%, et seulement 10% en gaz.

- Les autres clients sont surtout la Tunisie en gaz naturel, la Turquie et la Grèce en GNL, ainsi que d’autres clients occasionnels sur le marché spot.

Le troisième avantage de l’Algérie est relatif à ses capacités de liquéfaction qui sont d’environ50 Mds M3/an, soit pratiquement la moitié de sa production actuelle. Elle n’a exporté que 18 Mds M3 en 2022 en GNL. D’où l’importance des efforts à fournir pour non seulement maintenir ses capacités de liquéfaction en bon état d’exploitation, mais surtout d’aller conquérir de nouveaux marchés surtout en cas de développement du gaz non conventionnel. La concurrence risque cependant d’être rude dans ce domaine, car selon une étude du cabinet Rystad Energy, les USA et le Canada pourraient être en mesure d’exporter jusqu’à 600 Mds M3 au-delà de 2035, de quoi approvisionner tout le marché européen et bien d’autres, sans compter que cela entrainera automatiquement une chute des prix.

Pour le moment Sonatrach est en train de faire le maximum d’efforts en matière de renouvellement des réserves, d’accroissement de la production de certains gisements, et d’accélération du développement de nombreux petits gisements qui n’étaient pas rentables avant 2019, et le sont aujourd’hui par rapport à la demande mondiale et au marché. Mais considérant l’état des connaissances sur le potentiel du domaine minier du pays, et aussi bien les besoins de consommation interne (sécurité énergétique), que ceux des marchés potentiels à long terme (exportations), il y a tout lieu à envisager rapidement le développement des ressources en gaz non conventionnel. Ces dernières nécessitent non seulement d’énormes investissements, mais aussi une importante organisation logistique. D’où la nécessité d’envisager de nouvelles formules de partenariat en matière de développement des réserves non conventionnelles qui doivent tenir compte :

- Des besoins en matière de consommation intérieure,

- Des avantages à tirer de la valorisation locale maximale de la production,

- De la maitrise de la commercialisation des surplus sur les marchés extérieurs qui seront dominés par une forte compétition entre producteurs,

- Des obligations de protection de l’environnement et de la décarbonation en accord avec les engagements du pays au sein des accords relatifs à la lutte contre le dérèglement climatique.

Il faut enfin rappeler que le Secrétariat Général du GECF est assuré par un cadre supérieur algérien, Dr. Mohamed Hamel qui avait occupé plusieurs postes de responsabilités au sein de Sonatrach, du Ministère de l’Energie et des Mines, et de l’OPEP en tant que gouverneur représentant l’Algérie, avant d’être élu à l’unanimité pour deux ans en 2022. Le siège du GECF est basé à Doha au Qatar, mais il dispose d’une structure très importante basée à Alger : « INSTITUT DE RECHERCHE SUR LE GAZ (GRI) » qui correspond à un « hub technologique ayant pour mission de travailler sur des projets de recherches dans le domaine du gaz et de la protection de l’environnement, ainsi que la formation de très haut niveau pour les membres du GECF ».

Réf : GECF : Annual Statistic Gas Market Report 2022 & Annual Gas Market Report 2023

IGU : 2023 World LNG Report (2023 Edition) & Global Gas report 2023

AIE : Medium-Term Gas Report 2023

IEEFA : Global LNG Outlook 2023-2027 (Feb. 15,2023)

OIES : A New Global Gas Order? (Part 1) : The Outlook to 2030 after the Energy Crisis (Jul. 2023)

Energymagazine : Analyse – le GNL Nouvelle Star de l’Energie Mondiale (Aout 2023)

Source : https://www.energymagazinedz.com/?p=3703